Rendimiento económico

Hitos y cifras más importantes del ejercicio 2020

Rendimiento comercial y resultados

El año que terminó el 31 de diciembre de 2020 puso de relieve una combinación única de crecimiento estructural defensivo y de alta calidad con una exposición limitada a la COVID-19, algo posible gracias a un crecimiento orgánico consistente y sostenible, un sólido desempeño financiero y una actitud incansable ante la integración.

Medidas Alternativas de Rendimiento

Las Medidas Alternativas de Rendimiento (Alternative Performance Measures, “APM” por sus siglas en inglés) son definidas como medidas, históricas o futuras, de rendimiento financiero, posición financiera o de flujos de caja, adicionales a las definidas o especificadas en el marco de información financiera aplicable.

Cellnex considera que hay determinadas APM, las cuales son utilizadas por la Dirección del Grupo en la toma de decisiones financieras, operativas y de planificación, que proporcionan información financiera útil que debería ser considerada, adicionalmente a los estados financieros preparados de acuerdo con la normativa contable que le es de aplicación (NIIF-UE), a la hora de evaluar su rendimiento. Por su parte, estos APM son consistentes con los principales indicadores utilizados por la comunidad de analistas e inversores en los mercados de capital.

En este sentido, y de acuerdo a lo establecido por la Guía emitida por la European Securities and Markets Authority (ESMA), en vigor desde el 3 de julio de 2016, relativa a la transparencia de las Medidas Alternativas de Rendimiento, Cellnex proporciona a continuación información relativa a aquellas APM que considera significativas: EBITDA Ajustado,Margen de EBITDA Ajustado, Deuda financiera bruta y neta, Inversión de mantenimiento, de expansión e inorgánica, y flujo de caja recurrente apalancado.

La definición y determinación de las principales APM empleadas se incluye en el presente informe de gestión consolidado y, por lo tanto, son validados por el auditor del Grupo (Deloitte).

El Grupo presenta información financiera comparativa del ejercicio anterior, tal como se detalla en la Nota 2.f de las cuentas anuales consolidadas adjuntas.

EBITDA ajustado

Corresponde al “Resultado de las operaciones” minorado por la “dotación a la amortización del inmovilizado” (después de la adopción de la IFRS16) y sin incluir (i) ciertos impactos no recurrentes (como "donaciones Covid", provisión de indemnizaciones, costes adicionales de compensación y beneficios, y los costes relacionados con las combinaciones de negocio), así como (ii) ciertos impactos que no suponen movimientos de caja (como anticipos entregados a clientes y la remuneración del Plan de Incentivos a Largo Plazo (“ILP”) pagadera en acciones).

El Grupo utiliza el EBITDA Ajustado como un indicador del apalancamiento operativo, en sus unidades de negocio y que se utiliza de forma generalizada como métrica de evaluación entre analistas, inversores, agencias de calificación crediticia y otro tipo de accionistas. Al mismo tiempo, es importante destacar que el EBITDA Ajustado no es una medida adoptada en las normas de contabilidad y, por lo tanto, no debe considerarse una alternativa al flujo de caja como indicador de liquidez. El EBITDA Ajustado no tiene un significado estandarizado y, por lo tanto, no puede compararse con el EBITDA de otras compañías.

El EBITDA Ajustado a 31 de diciembre de 2020 y 2019, respectivamente, es como sigue:

EBITDA Ajustado (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 reexpresado |

|

Servicios de infraestructuras de telecomunicaciones |

1.272.583 |

694.248 |

|

Infraestructuras de difusión |

227.257 |

235.383 |

|

Otros servicios de red |

104.932 |

101.214 |

|

Ingresos de explotación |

1.604.772 |

1.030.845 |

|

|

|

|

|

Gastos de personal |

(165.861) |

(144.171) |

|

Reparaciones y conservación |

(50.783) |

(35.596) |

|

Arrendamientos |

(11.118) |

(11.102) |

|

Suministros |

(102.359) |

(84.798) |

|

Servicios generales y otros |

(142.297) |

(111.872) |

|

Dotación a la amortización del inmovilizado |

(974.064) |

(501.841) |

|

Resultado de las operaciones |

158.290 |

141.465 |

|

|

|

|

|

Dotación a la amortización del inmovilizado |

974.064 |

501.841 |

|

Gastos no recurrentes y que no representan flujos de caja |

45.712 |

38.461 |

|

Anticipados entregados a clientes |

3.659 |

3.790 |

|

Resultado operativo antes de amortizaciones ajustado (EBITDA Ajustado) |

1.181.725 |

685.557 |

|

|

|

|

y 2019, los gastos no recurrentes y que no representan flujos de caja y los anticipos entregados a clientes se detallan a continuación (así como en la Nota 20.d de las cuentas anuales consolidadas adjuntas):

- "Donaciones Covid", que consiste en la aportación financiera realizada por parte de Cellnex a ciertas instituciones en el marco en la pandemia del Coronavirus (partida no recurrente), ascendió a 5.620 miles de euros.

- La provisión de indemnizaciones, que incluye principalmente el impacto al cierre de 2020 y 2019 derivado del plan de reorganización detallado en la Nota 19.a de las cuentas anuales consolidadas adjuntas (partida no recurrente), ascendió a 4.912 miles de euros (5.552 miles de euros al cierre de 2019).

- La remuneración del Plan de Incentivos a Largo Plazo ("PILP") pagadera en acciones de Cellnex (véase Nota 19.a de las cuentas anuales consolidadas adjuntas, partida sin efecto en caja), ascendió a 8.455 miles de euros (5.962 miles de euros al cierre de 2019), así como los costes adicionales de compensación y beneficios, que corresponden a retribución extraordinaria a los empleados (partida no recurrente), ascendieron a 316 miles de euros (5.117 miles de euros al cierre de 2019).

- El coste de cancelación del contrato de servicios en 2019, que consistió en el gasto de ruptura por el cambio del proveedor de servicios de administración y tesorería, ascendió a 1.545 miles de euros al cierre de 2019. Este cambio respondió al objetivo de aplicar un nuevo modelo industrial a nivel de Grupo y garantizar la optimización y estandarización de políticas, procesos y procedimientos en todos los países (partida no recurrente).

- Los anticipos entregados a clientes, que incluye la amortización de los costes pagados por los emplazamientos que se desmantelarán y sus costes de desmantelamiento, ascendieron a 3.659 miles de euros (3.790 miles de euros al cierre de 2019). Dichos importes se registran como un anticipo del contrato de servicio posterior con el operador de telecomunicaciones móvil, el cual se imputa en la cuenta de pérdidas y ganancias consolidada adjunta de forma lineal como menor ingreso por “Prestación de servicios” de acorde a los años de vigencia del contrato de servicio que se formalice con el operador (gasto sin efecto en caja).

- Los costes e impuestos relacionados con las combinaciones de negocio, que incluyen principalmente los gastos incurridos durante los procesos de adquisición (partida no recurrente), ascendieron a 26.409 miles de euros (20.285 miles de euros al cierre de 2019).

Margen de EBITDA ajustado

Corresponde al EBITDA Ajustado dividido por los ingresos totales, excluyendo los elementos que se repercuten a los clientes (en su mayoría, electricidad) tanto de gastos como de ingresos.

De acuerdo con lo anterior, el Margen de EBITDA Ajustado a 31 de diciembre de 2020 y 2019 fue de 75% y 68%, respectivamente.

Cellnex Telecom

Deuda financiera bruta

La deuda financiera bruta corresponde a "Obligaciones y otros préstamos", "Préstamos y pólizas de crédito" y "Pasivos por arrendamiento", sin considerar las deudas con sociedades registradas por el método de la participación ni "Instrumentos financieros derivados" ni "Otros pasivos financieros".

De acuerdo con lo anterior, su valor al 31 de diciembre de 2020 y 2019, respectivamente, es como sigue:

Deuda financiera bruta (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 reexpresado |

|

Obligaciones y otros préstamos (Nota 15) |

7.534.957 |

3.501.124 |

|

Préstamos y pólizas de crédito (Nota 15) |

1.854.488 |

1.636.450 |

|

Pasivos por arrendamiento (Nota 16) |

1.762.819 |

1.140.188 |

|

Deuda financiera bruta |

11.152.264 |

6.277.762 |

Deuda financiera neta

Corresponde a "Deuda financiera bruta" menos "Efectivo y otros activos líquidos equivalentes".

Junto con la "Deuda financiera bruta", la Compañía utiliza la "Deuda financiera neta" como medida de solvencia y liquidez, ya que muestra el efectivo y los equivalentes del efectivo actuales en relación con la deuda del pasivo total. A partir de la "deuda financiera neta", se calculan métricas utilizadas comúnmente tales como el múltiplo “Deuda Financiera Neta anualizada/EBITDA Ajustado a futuro de 12 meses”, que frecuentemente utilizan los analistas, inversores y agencias de calificación crediticia como indicador del apalancamiento financiero.

La "deuda financiera neta" al 31 de diciembre de 2020 y 2019 se detalla en el apartado "Liquidez y recursos de capital" del presente informe de gestión consolidado.

Inversiones

Inversión de mantenimiento

Corresponde a inversiones en activos tangibles o intangibles existentes, como inversiones en infraestructura, equipos y sistemas de tecnología de la información, y están principalmente vinculados a mantener los sitios en buen estado de funcionamiento, pero excluye la inversión para aumentar la capacidad de los sitios.

Inversión de expansión (o crecimiento orgánico)

Corresponde a la adaptación de las infraestructuras de telefonía móvil para nuevos clientes, alquiler de terrenos (incluye pagos por anticipado, y renegociaciones), y otras medidas de eficiencia asociadas a energía y conectividad, y adaptación de infraestructuras para incrementar la capacidad de los emplazamientos. Todo esto corresponde a la inversión relacionados con la expansión del negocio, que generan un Flujo de Caja Recurrente Apalancado adicional (incluido el desmantelamiento, la adaptación del sitio de telecomunicaciones para nuevos inquilinos y los pagos anticipados de los arrendamientos de terrenos).

Inversión de expansión (proyectos build-to-suit)

Corresponde a programas de build-to-suit comprometidos (compuestos por sitios, backhaul, backbone, centros de edge computer, nodos DAS o cualquier otro tipo de infraestructura de telecomunicaciones así como cualquier pago adelantado relacionado con el mismo) así como Servicios de Ingeniería con diferentes clientes. Se puede incluir cualquier gasto de capital de mantenimiento ad-hoc que pueda ser requerido por cualquier línea de servicio.

Inversión inorgánica

Se trata de la inversión a través de combinaciones de negocios (sin incluir los pagos diferidos en combinaciones de negocios que sean pagaderos en ejercicios posteriores), así como inversión mediante la adquisición de paquetes de emplazamientos o terrenos (compra de activos).

La inversión total del ejercicio terminado el 31 de diciembre de 2020 y 2019, incluyendo inmovilizado material, inmaterial, prepagos de alquileres de terrenos y considerando combinaciones de negocios, se resume a continuación:

Inversión (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 |

|

Inversión de mantenimiento |

52.381 |

40.556 |

|

Inversión de expansión (o crecimiento orgánico) |

145.618 |

97.110 |

|

Inversión de expansión (proyectos build-to-suit) |

559.417 |

229.500 |

|

Inversión inorgánica |

5.619.565 |

3.663.285 |

|

Total Inversión |

6.376.981 |

4.030.451 |

|

|

|

|

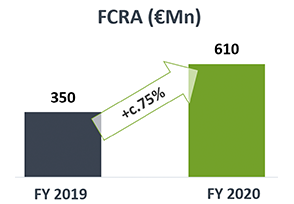

Flujo de Caja libre recurrente apalancado

El Grupo considera que el flujo de caja recurrente apalancado es uno de los indicadores más importantes de su capacidad para generar flujos de efectivo estables y crecientes que permitan asegurar la creación de valor sostenida en el tiempo, para sus accionistas. El criterio para elaborar el Flujo de Caja Recurrente Apalancado es el mismo que el año anterior.

Al 31 de diciembre de 2020 y 2019 el Flujo de Caja Recurrente Apalancado se calcula de la siguiente forma:

Flujo de caja recurrente apalancado (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 |

|

EBITDA Ajustado (1) |

1.181.725 |

685,557 |

|

Pagos de cuotas e intereses por arrendamientos (2) |

(365.483) |

(192.038) |

|

Inversión de mantenimiento (3) |

(52.381) |

(40.556) |

|

Variaciones en el activo/pasivo corriente (4) |

(10.426) |

(99) |

|

Pago neto de intereses (sin incluir intereses pagados por arrendamientos) (5) |

(104.593) |

(76.925) |

|

Pago por impuestos sobre beneficios (6) |

(38.577) |

(25.262) |

|

Dividendos netos a participaciones minoritarias (7) |

- |

(699) |

|

Flujo de caja recurrente apalancado |

610.265 |

349,978 |

|

Inversión de expansión (o crecimiento orgánico) (8) |

(145.618) |

(97.110) |

|

Inversión de expansión (proyectos build-to-suit) (9) |

(559.417) |

(229.500) |

|

Inversión inorgánica (con efecto en caja) (10) |

(5.509.513) |

(3.659.031) |

|

Gastos no recurrentes (con efecto en caja) (11) |

(36.941) |

(30.827) |

|

Flujo neto de actividades de financiación (12) |

7.909.446 |

5.597.960 |

|

Otros flujos de caja netos (13) |

32.250 |

(35.785) |

|

Incremento neto de efectivo (14) |

2.300.472 |

1.895.685 |

|

|

|

|

(1) EBITDA ajustado: Resultado de las operaciones minorado por la “dotación a la amortización del inmovilizado” (después de la adopción de la IFRS16) y sin incluir (i) ciertos impactos no recurrentes (como "donaciones Covid" (6Mn€), provisión de indemnizaciones (5Mn€), costes adicionales de compensación y beneficios (0.3Mn€), y los costes e impuestos relacionados con las combinaciones de negocio (26Mn€)), así como (ii) ciertos impactos que no suponen movimientos de caja (como anticipos entregados a clientes (4Mn€), que incluye la amortización de los costes pagados por los emplazamientos que se desmantelarán y sus costes de desmantelamiento, y la remuneración del Plan de Incentivos a Largo Plazo (“ILP”) pagadera en acciones (8Mn€)).

(2) Corresponde a i) pagos de cuotas por arrendamientos (223Mn€) así como a ii) intereses pagados por arrendamientos (142Mn€). Véase la Nota 16 de las cuentas anuales consolidadas adjuntas.

(3) Inversión de mantenimiento: inversión en activos tangibles o intangibles existentes vinculados al mantenimiento de los emplazamientos, equipamiento y sistemas tecnológicos, excluyendo aquellas inversiones que supongan un aumento de capacidad de los mismos.

(4) Variaciones en el activo/pasivo corriente (véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020).

(5) Corresponde al importe neto de “Pagos de intereses” y “Cobro de intereses” del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020, sin incluir "Intereses pagados por arrendamientos" (142Mn€) (véase la Nota 16 de las cuentas anuales consolidadas adjuntas) y costes financieros no recurrentes ligados a proyectos inorgánicos (12Mn€).

(6) Pago por impuestos sobre beneficios (véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020).

(7) Corresponde al importe neto de “Dividendos a participaciones minoritarias”, “Dividendos recibidos” y "Otros" del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020.

(8) Inversión de expansión: pagos anticipados a propietarios (46Mn€) sin considerar otros pagos por anticipado no recurrentes, medidas de eficiencia asociadas con la energía y la conectividad (34Mn€) y otros (incluye la adaptación de las infraestructuras de telefonía móvil para incrementar la capacidad de los emplazamientos). Por lo tanto, corresponde a las inversiones relacionadas con la expansión del negocio que genera Flujo de caja recurrente apalancado adicional.

(9) Corresponde a los proyectos Build to Suit comprometidos y otras iniciativas (que consisten en emplazamientos, “backhaul”, “backbone”, “edge computing centers”, “DAS nodes” o cualquier otro tipo de infraestructura de telecomunicaciones, así como cualquier pago anticipado en relación a los mismos). Adicionalmente incluye “servicios de ingeniería” o "work and studies" que han sido contractualizados con distintos clientes, incluyendo inversión “ad-hoc” que pudiera ser requerida.

(10) Inversión inorgánica (con efecto en caja): inversión a través de combinaciones de negocio, así como inversión mediante la adquisición de paquetes de emplazamientos o terrenos (compra de activos) después de integrar en el balance de situación consolidado principalmente el “Efectivo y otros activos líquidos equivalentes” de las sociedades adquiridas. Corresponde principalmente a la adquisición de Hutchinson, Arqiva, Meo y Nos.

El importe obtenido de (3)+(8)+(9)+(10), en adelante el “Total Inversiones” (6.267Mn€), corresponde a “Total Inversión” (véase el apartado “Inversiones” del presente Informe de gestión consolidado), minorado por el importe de “Efectivo y otros activos líquidos equivalentes” de las compañías adquiridas (111Mn€, véase la Nota 6 de las cuentas anuales consolidadas adjuntos).

El Total Inversiones (6.267Mn€) corresponde asimismo al “Total flujo neto de efectivo de las actividades de inversión” (5.897Mn€, véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020), + los pagos anticipados a propietarios (264Mn€, véase la Nota 16 de las cuentas anuales consolidadas adjuntas), + (106Mn€, que incluyen inversiones financieras, efectos temporales relacionados con las adquisiciones de activos y la contribución de los socios minoritarios).

(11) Consiste en “gastos no recurrentes y anticipos entregados a clientes” que han supuesto movimientos de caja, y que corresponden a "donaciones Covid", “provisión de indemnizaciones” y “costes e impuestos relacionados con las combinaciones de negocio”.

(12) Corresponde al “Total Flujo Neto de Efectivo de Actividades de Financiación” (7.434Mn€, véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto correspondiente al ejercicio terminado el 31 de diciembre de 2020), excluyendo pagos de cuotas por arrendamientos (223Mn€) (véase la nota al pie 2), excluyendo pagos anticipados a propietarios (264Mn€) (véase la nota al pie 10) e incluyendo costes financieros no recurrentes ligados a proyectos inorgánicos (12Mn€).

(13) Corresponde principalmente a efectos temporales, contribución de socios minoritarios y “Diferencias de conversión” del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020.

(14) (Decremento)/incremento neto de efectivo y equivalentes al efectivo de actividades continuadas” (véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al ejercicio terminado el 31 de diciembre de 2020).

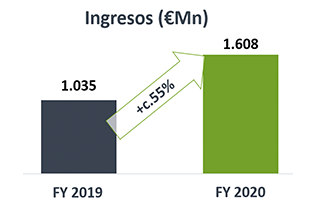

Ingresos y resultados

Los ingresos de explotación correspondientes al ejercicio anual terminado el 31 de diciembre de 2020 han alcanzado los 1.605 millones de euros, lo que supone un incremento del 55% respecto al ejercicio 2019. Este incremento se debe principalmente a la consolidación de las combinaciones de negocios y las adquisiciones de activos llevadas a cabo durante el segundo semestre de 2019 en Francia e Italia (Iliad), Suiza (Salt), Reino Unido (BT), Irlanda (Cignal) y España (Orange), así como la adquisición durante 2020 de Omtel, Edzcom, el subgrupo On Tower UK y On Tower Portugal (véase la Nota 6 de las cuentas anuales consolidadas adjuntas).

Los ingresos de servicios de infraestructuras de telecomunicaciones crecieron un 83% hasta 1.273 millones de euros, debido tanto al crecimiento orgánico ejecutado como a las adquisiciones realizadas durante el segundo semestre de 2019 y todo el ejercicio 2020, tal como se detalla arriba. Se trata de un segmento de negocio de sólido crecimiento impulsado por la fuerte demanda de servicios de comunicaciones de datos inalámbricos y el creciente interés de los operadores de redes de telefonía móvil (en adelante, ORM) por desarrollar redes de gran calidad que satisfagan las necesidades de los consumidores en términos de cobertura ininterrumpida y disponibilidad de banda ancha inalámbrica (sobre la base de las nuevas tecnologías “Long Term Evolution” (LTE)), con la gestión más eficiente posible. En los últimos años, el Grupo ha consolidado su red de infraestructuras, así como la relación estratégica a largo plazo con sus principales clientes, los operadores de redes de telefonía móvil. Además de su cartera actual, la dirección del Grupo han identificado un conjunto de posibles adquisiciones que están siendo analizadas actualmente aplicando unos exigentes criterios de utilización del capital. El Grupo es propietario de una cartera de activos de alta calidad construida por medio de adquisiciones selectivas y realiza la posterior racionalización y optimización de las infraestructuras de torres para los servicios de telecomunicaciones móviles. Sus principales propuestas de valor en esta línea de negocio consisten en prestar servicios a operadores de redes móviles adicionales en sus torres y llevar a cabo una racionalización de la red del cliente. Al aumentar el ratio de compartición por infraestructura, el Grupo generará ingresos adicionales mientras que el aumento de costes será muy reducido. Con dicha racionalización de red podrá generar importantes eficiencias tanto para ella misma como para los ORM. En este contexto, la estrategia de crecimiento orgánico del Grupo está basada en cuatro modelos de negocio diferentes: (i) asignación múltiple, (ii) a medida, (iii) racionalización, y (iv) activos adyacentes a torres.

En lo que respecta al negocio de infraestructuras de difusión, los ingresos se situaron en 227 millones de euros, lo que supone una disminución del 3% frente al ejercicio 2019. Cabe señalar que Cellnex llevó a cabo el año pasado un ciclo general de renovación de contratos con clientes del sector de la difusión audiovisual, aunque durante los últimos años el peso relativo de este segmento ha disminuido considerablemente. La estrategia en este segmento de negocio es mantener su sólida posición de mercado y, al mismo tiempo, aprovechar el crecimiento orgánico potencial. La voluntad de Cellnex es mantener su posición de liderazgo en el sector de la televisión digital de España (en el que es el único operador de MUX de televisión en el territorio nacional) aprovechando sus conocimientos técnicos de las infraestructuras y las infraestructuras de red, su comprensión del mercado y la excelencia técnica de su personal. Una parte significativa de los contratos del Grupo con los operadores están vinculados a la inflación y algunos no tienen un límite o suelo mínimo. El año pasado, el Grupo experimentó una elevada tasa de renovación de los contratos con respecto a este segmento de negocio, donde la presión en precios por parte de los clientes puede ser posible (tal como ha ocurrido en el reciente ciclo de renovaciones de contratos que ha hecho frente el Grupo). El Grupo pretende seguir trabajando en estrecha colaboración con las autoridades reglamentarias en materia de desarrollos tecnológicos, tanto en el mercado de televisión como de difusión audiovisual, y aprovechar las infraestructuras actuales y sus relaciones con clientes para conseguir negocio en áreas adyacentes donde disfruta de ventajas competitivas.

El área de Otros servicios de red aumentó sus ingresos un 4% hasta 105 millones de euros. Se trata de un negocio especializado que genera flujos de efectivo estables con un atractivo potencial de crecimiento. Teniendo en cuenta la naturaleza estratégica de los servicios en los que interviene el Grupo, sus clientes demandan unos conocimientos técnicos profundos que se plasman en exigentes contratos de servicios. El Grupo considera que cuenta con una posición de mercado y una distribución geográfica privilegiadas, relaciones consolidadas con organismos gubernamentales e infraestructuras excelentes para emergencias y servicios públicos. El Grupo aspira a ampliar e incrementar sus servicios de conectividad para transmisión de datos, tanto para backhaul de operadores de redes móviles como para accesos a datos empresariales, centrándose en servicios y soluciones donde su valiosa red puede aprovecharse para diferenciar su propuesta de sus competidores y sacando partido a su posición ventajosa para ofrecer transmisión mutualizada de datos de alta velocidad a operadores de redes móviles en sus infraestructuras. La Sociedad tiene la intención de aprovechar sus conocimientos en materia de infraestructuras y planificación de frecuencias para diseñar, desplegar y explotar servicios de telecomunicaciones avanzados para administradores públicas en el campo de las redes de protección pública y la atención de desastres (PPRD), incluidas las redes TETRA y LTE. La Sociedad quiere ser pionera en los nuevos tipos de servicios de infraestructuras, incluidas las soluciones de infraestructuras de telecomunicaciones urbanas. Además, Cellnex ofrece conectividad de fibra en España tras la adquisición de XOC. Su principal cliente es la administración pública.

Las transacciones realizadas durante 2019 y 2020, especialmente en el segmento de servicios de infraestructuras de telecomunicaciones, han contribuido a impulsar los ingresos de explotación y el resultado de explotación; en el caso del segundo, también influyeron las medidas para mejorar la eficiencia y optimizar los costes de explotación.

En línea con el incremento de los ingresos, EBITDA Ajustado aumentó un 72% con respecto al ejercicio 2019, lo que refleja la capacidad del Grupo para generar flujos de efectivo constantes.

En este contexto de intenso crecimiento, el gasto de amortizaciones ha aumentado sustancialmente, un 94% interanual, como resultado del aumento de los activos fijos (inmovilizado material y activos intangibles) en el balance de situación consolidado adjunto como resultado de las combinaciones de negocios acometidas durante el segundo semestre de 2019 y durante todo el ejercicio 2020.

Por su parte, la pérdida financiera neta ha aumentado en un 83%, derivado en gran medida de las nuevas emisiones de bonos efectuadas durante el ejercicio 2020. Por otro lado, el impuesto sobre beneficios del ejercicio 2019 recogió el efecto de actualizar el tipo impositivo de ciertas filiales, lo que supuso un impacto positivo de 19 millones de euros en la cuenta de pérdidas y ganancias consolidada del ejercicio anterior.

Por lo tanto, la pérdida neta atribuible a la sociedad dominante correspondiente al ejercicio terminado el 31 de diciembre de 2020 ascendió a 133 millones de euros debido al efecto sustancial del aumento de las amortizaciones y los costes financieros, ligado al intenso proceso de adquisiciones y la consiguiente expansión de la presencia geográfica, tal como se ha detallado anteriormente. Este escenario concuerda con el sólido crecimiento que el Grupo sigue registrando actualmente y, como se indicó en la presentación de los resultados anuales de 2019, se prevé que el Grupo siga presentando una pérdida neta atribuible a la sociedad dominante durante los próximos trimestres.Balance de situación consolidado

Los activos totales al 31 de diciembre de 2020 se sitúan en 24.070 millones de euros, lo que supone un incremento del 85% con respecto al cierre de 2019, debido principalmente a la adquisición durante 2020 de Omtel, Edzcom, el subgrupo On Tower UK, On Tower Portugal, On Tower Austria, On Tower Ireland y On Tower Denmark. Del total del activo, alrededor de un 70% corresponde a terrenos, equipos técnicos y otros activos intangibles, en consonancia con la naturaleza de los negocios del Grupo relacionados con la gestión de infraestructuras de telecomunicaciones terrestres. El incremento de los terrenos, equipos técnicos y otros activos intangibles se debe principalmente a la variación del perímetro de consolidación tan sustancial, anteriormente mencionada.

Las inversiones totales ejecutadas durante el ejercicio 2020 ascendieron a 6.377 millones de euros y correspondieron en parte a la generación de nuevas fuentes de ingresos, así como a la incorporación de nuevos activos en Portugal, Reino Unido, Finlandia, Austria, Dinamarca e Irlanda, y a la continuidad de la integración y el despliegue de nuevos emplazamientos en Francia, acompañado de mejoras de la eficiencia y el mantenimiento de la capacidad instalada.

El patrimonio neto consolidado al 31 de diciembre de 2020 asciende a 8.933 millones de euros, lo que supone un incremento del 77% con respecto al cierre de 2019, debido en gran medida a la ampliación de capital por importe de 4.000 millones de euros efectuada en julio de 2020.

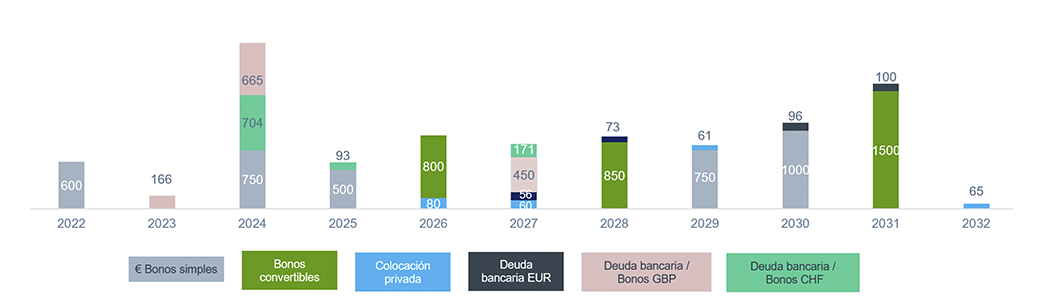

En relación con los préstamos bancarios y las emisiones de bonos, al 31 de diciembre de 2020 la estructura de la deuda de Cellnex se caracteriza por su flexibilidad, bajo coste y elevado vencimiento medio. El vencimiento medio de la deuda financiera es de 5,8 años, el coste promedio aproximado es de 1,6% (deuda dispuesta) y un 81% es a tipo fijo.

La deuda financiera neta del Grupo al al 31 de diciembre de 2020 era de 6.500 millones de euros, frente a 3.926 millones de euros al cierre de 2019 (reexpresado). Asimismo, al 31 de diciembre de 2020, Cellnex tenía acceso a liquidez inmediata (efectivo y deuda no dispuesta) por un importe aproximado de 17.600 millones de euros (6.600 millones de euros, aproximadamente, al cierre de 2019).

Cellnex mantiene un “BBB-” (Investment Grade) a largo plazo con perspectiva estable según la agencia de calificación crediticia internacional Fitch Ratings Ltd, tal y como confirma un informe emitido el 15 de abril de 2020 y un “BB +” a largo plazo con perspectiva estable según la agencia de calificación crediticia internacional Standard & Poor's Financial Services LLC, según lo confirma un informe emitido el 17 de noviembre de 2020.

Generación de flujo de caja consolidado

Pago neto de intereses

La conciliación de la partida "Pago neto de intereses" del Estado de Flujos de Efectivo Consolidado correspondiente a los ejercicios terminados el 31 de diciembre de 2020 y 2019, con la partida "Resultado financiero neto" de la cuenta de pérdidas y ganancias consolidada, es tal como sigue (en miles de euros):

|

|

31 de diciembre 2020 |

31 de diciembre 2019 reexpresado |

|

Ingresos financieros |

4.969 |

1.254 |

|

Gastos financieros |

(362.771) |

(197.193) |

|

Intereses de bonos y préstamos devengados, no pagados |

89.260 |

54,462 |

|

Costes de amortización - sin efecto en caja |

64.075 |

38,726 |

|

Intereses devengados durante el ejercicio anterior, pagados durante el presente ejercicio |

(54.462) |

(44.582) |

|

Pago neto de intereses - Estado de Flujos de Efectivo Consolidado (1) |

(258.929) |

(147.333) |

Pago por impuestos sobre beneficios

The reconciliation of the caption “Payment of income tax” from the Consolidated Statement of Cash Flows corresponding to the year ended on 31 December 2020 and 2019, with the “Income tax” in the Consolidated Income Statement is as follows:

|

|

31 de diciembre 2020 |

31 de diciembre 2019 |

|

Gasto corriente por impuesto sobre beneficios (Nota 18.b) |

(31.828) |

(14.555) |

|

Pago por impuesto sobre beneficios año anterior |

(5.689) |

(3.950) |

|

Cobro por impuesto sobre beneficios año anterior |

- |

1,048 |

|

Saldo a (cobrar)/pagar por impuesto sobre beneficios |

3.176 |

(5.997) |

|

Otros |

(4.236) |

(1.808) |

|

Pago del impuesto sobre beneficios - Estado de Flujos de Efectivo Consolidado |

(38.577) |

(25.262) |

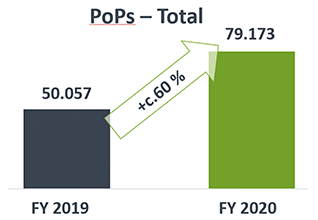

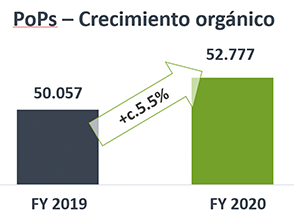

Indicadores de negocio

Información relativa al aplazamiento de los pagos a proveedores

Ver Nota 17 de las cuentas anuales consolidadas adjuntas.

Uso de instrumentos financieros

Ver Nota 4 de las cuentas anuales consolidadas adjuntas.

Creación sostenida de valor

Creación de valor para la Compañía

Estructura financiera de Cellnex

Cellnex dispone de una combinación de préstamos, pólizas de crédito y emisión de obligaciones como instrumentos de financiación. Al 31 de diciembre de 2020, el límite total disponible en préstamos y pólizas de crédito asciende a 14.783.715 miles de euros (5.877.303 miles de euros al cierre de 2019), de los cuales 3.324.205 miles de euros corresponden a pólizas de crédito y 11.459.225 miles de euros en préstamos (2.290.227 miles de euros en pólizas de crédito y 3.587.076 miles de euros en préstamos a 31 de diciembre de 2019).

Estructura financiera de Cellnex(1) (miles de euros):

|

|

Nocional a 31 de diciembre de 2020 (*) |

Nocional a 31 de diciembre de 2019 (*) |

||||

|

|

Límite |

Dispuesto |

Disponible |

Límite |

Dispuesto |

Disponible |

|

Obligaciones y otros préstamos |

7.729.340 |

7.729.340 |

- |

3.600.500 |

3.600.500 |

- |

|

Préstamos y pólizas de crédito |

14.783.431 |

1.864.215 |

12.919.216 |

5.877.303 |

1.643.971 |

4.233.332 |

|

Total |

22.512.771 |

9.593.555 |

12.919.216 |

9.477.803 |

5.244.471 |

4.233.332 |

|

|

|

|

|

|

|

|

|

(1)Sin incluir el epígrafe "Pasivos por arrendamiento" de los estados financieros consolidados adjuntos. |

||||||

|

(*)Corresponde al valor nocional de los títulos. Véase «Deudas financieras por vencimiento» de la Nota 15 de las cuentas anuales consolidadas adjuntas. |

||||||

Al 31 de diciembre de 2020 y 2019, el tipo de interés medio anual de la financiación concedida, en caso de estar totalmente dispuesta, sería del 1,1% y 1,5% respectivamente. Por su parte, el tipo de interés medio ponderado 31 de diciembre de 2020 de las emisiones de obligaciones y deudas con entidades de crédito dispuestas ha sido de un 1,6% (1,7% al 31 de diciembre de 2019).

El siguiente gráfico muestra las obligaciones contractuales de Cellnex relativas a 31 de diciembre de 2020 (millones de euros):

De conformidad con la política financiera aprobada por el Consejo de Administración, el Grupo prioriza la obtención de fuentes de financiación a través de la sociedad dominante. El objeto de esta política es asegurar financiación al menor coste y mayor plazo posible, diversificando las fuentes de financiación. Adicionalmente, dicha política fomenta el acceso al mercado de capitales y la obtención de una mayor flexibilidad en los contratos de financiación que faciliten seguir la estrategia de crecimiento del Grupo.

Liquidez y recursos de capital

Deuda financiera neta

La "Deuda financiera neta" al 31 de diciembre de 2020 y 2019 es como sigue:

Deuda financiera neta (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 reexpresado |

|

Deuda financiera bruta (1) |

11.152.264 |

6.277.762 |

|

Efectivo y otros activos líquidos equivalentes (Nota 11) |

(4.652.027) |

(2.351.555) |

|

Deuda financiera neta |

6.500.237 |

3.926.207 |

|

(1) Tal como se define en el apartado «Rendimiento comercial y resultados» del Informe de gestión consolidado adjunto. |

||

Al 31 de diciembre de 2020, la deuda financiera neta asciende a 6.500 millones de euros (3.926 millones de euros al cierre de 2019 reexpresado), incluyendo efectivo y otros activos líquidos equivalentes de 4.652 millones de euros (2.352 millones de euros en 2019).

Evolución de la deuda financiera neta

Deuda financiera neta (miles de euros)

|

|

31 de diciembre 2020 |

31 de diciembre 2019 reexpresado |

|

A inicio del período |

3.926.207 |

3.166.204 |

|

Flujo de caja recurrente apalancado |

(610.265) |

(349.978) |

|

Inversión de expansión (o crecimiento orgánico) |

145.618 |

97.110 |

|

Inversión de expansión (proyectos build-to-suit) |

559.417 |

229.500 |

|

Inversión inorgánica (con efecto en caja) |

5.509.513 |

3.659.031 |

|

Gastos no recurrentes (con efecto en caja) |

36.941 |

30.827 |

|

Otros flujos de caja netos |

(32.250) |

35.785 |

|

Dividendos pagados (1) |

29.281 |

26.620 |

|

Acciones propias (2) |

6.509 |

— |

|

Emisión de instrumentos de patrimonio |

(4.018.436) |

(3.683.375) |

|

Devolución neta de otros préstamos (3) |

1.014 |

26.978 |

|

Variación de pasivos por arrendamiento (4) |

622.631 |

613.851 |

|

Intereses devengados no pagados y otros (5) |

324.057 |

73.654 |

|

A final del período |

6.500.237 |

3.926.207 |

(1) “Dividendos pagados” (ver apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, del ejercicio terminado al 31 de diciembre de 2020).

(2) "Adquisición de acciones propias" (ver apartado correspondiente en el Estado de Flujos de Efectivo Consolidado del ejercicio terminado al 31 de diciembre de 2020).

(3) Corresponde a la “Devolución neta de otras deudas” (ver apartado correspondiente en el Estado de Flujos de Efectivo Consolidado del ejercicio terminado al 31 de diciembre de 2020).

(4) Variación en el epígrafe “Pasivos por arrendamientos” a largo y corto plazo del balance de situación consolidado adjunto al 31 de diciembre de 2020. Ver Nota 16 de las cuentas anuales consolidadas adjuntas.

(5) El epígrafe "Intereses devengados no pagados y otros" incluyen la devolución de la deuda asumida en la Adquisición de Omtel (ver Nota 6 de las cuentas anuales consolidadas adjuntas).

Liquidez disponible

El detalle de la liquidez disponible al 31 de diciembre de 2020 y 2019 es como sigue:

|

|

31 de diciembre 2020 |

31 de diciembre 2019 |

|

Disponible en pólizas de crédito (Nota 13) |

12.919.216 |

4.233.332 |

|

Efectivo y otros activos líquidos equivalentes (Nota 11) |

4.652.027 |

2.351.555 |

|

Liquidez disponible |

17.571.243 |

6.584.887 |

En cuanto al Rating Corporativo, a 31 de diciembre de 2020 Cellnex mantiene un “BBB-” (Investment Grade) a largo plazo con perspectiva estable según la agencia de calificación crediticia internacional Fitch Ratings Ltd, tal y como confirma un informe emitido el 15 de abril de 2020 y un - plazo “BB +” con perspectiva estable según la agencia de calificación crediticia internacional Standard & Poor's Financial Services LLC, según lo confirma un informe emitido el 17 de noviembre de 2020.

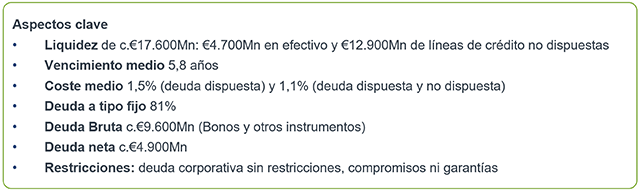

La contribución tributaria de Cellnex

La estrategia de tributación del Grupo Cellnex fija las directrices fundamentales por las que se deben regir las decisiones y actuaciones del Grupo Cellnex en materia fiscal, de conformidad con el principio básico de cumplimiento normativo, es decir, el cumplimiento de las obligaciones fiscales que el grupo debe cumplir en cada uno de los países y territorios en los que opera. Para ello, el grupo fomenta las relaciones con las administraciones tributarias basándose en las obligaciones de transparencia, buena fe y lealtad, así como de confianza mutua. La Estrategia Fiscal del Grupo fue aprobada por el Consejo de Administración de Cellnex Telecom en 2016.

La Comisión de Auditoría del Grupo Cellnex es el órgano encargado de revisar periódicamente esta Política, formular al Consejo de Administración las observaciones o propuestas de modificación y mejora que considere oportunas.

El Marco de Control y Gestión del Riesgo Fiscal es coordinado y centralizado por el Departamento Fiscal y replica un modelo de tres líneas de defensa.

Con la voluntad de trabajar en pro del interés público y generar valor para sus accionistas, es importante que Cellnex cumpla siempre el principio básico de respetar y acatar la normativa tributaria al tomar decisiones empresariales con el fin de evitar riesgos e ineficiencias fiscales.

Es por ello que Cellnex se ha adherido al Código de Buenas Prácticas Tributarias de la Agencia Tributaria Española. El presente Código contiene recomendaciones voluntariamente asumidas por las empresas, tendentes a mejorar la aplicación del sistema tributario español a través del incremento de la seguridad jurídica, la cooperación recíproca basada en la buena fe y confianza legítima entre la Agencia Tributaria española y las propias empresas, y la aplicación de políticas fiscales responsables en las empresas con conocimiento del Consejo de Administración.

Además, en 2020 se actualizó y se puso en marcha una nueva versión del Sistema de Control interno sobre Información Financiera con el fin de proporcionar garantías razonables sobre la fiabilidad de la información financiera publicada en los mercados.

Para 2021 se está preparando una propuesta para la mejora y adaptación de la Política Tributaria y la ampliación de su alcance, así como su modelo de gestión.

Por otra parte, en 2021 proseguirá la aplicación e implantación internacional en los distintos países de la estructura y metodología del Marco de Control Tributario que se aplica en la Corporación, con especial atención a los posibles requisitos en materia fiscal de los diferentes países (en el caso del Reino Unido, por ejemplo, se exigen unos requisitos específicos, como el nombramiento de un contable experto, políticas y procesos específicos).

Al hilo de estos avances, actualmente Cellnex está analizando la norma UNE 19602 para identificar las brechas y mejoras existentes entre el sistema de gestión del cumplimiento de las obligaciones fiscales de Cellnex y la norma UNE con el fin de emprender las acciones necesarias para una posible certificación futura.

Cellnex, además, es sensible y consciente de su responsabilidad en el desarrollo económico de los territorios en los que opera, contribuyendo así a generar valor económico mediante el pago de impuestos, tanto propios como recaudados de terceros. Por ello realiza un elevado esfuerzo y presta una gran atención al cumplimiento de sus obligaciones tributarias que, de acuerdo con las normas aplicables, resultan debidas en cada territorio.

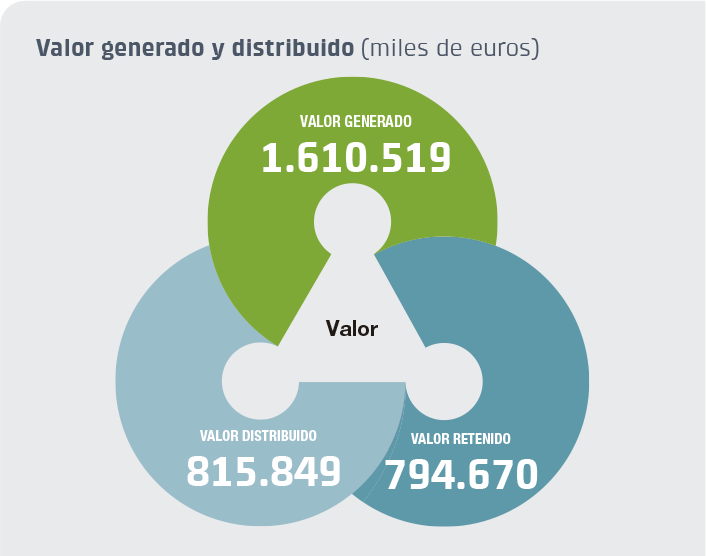

Siguiendo la metodología de la OCDE para el criterio de caja, la contribución tributaria total de Cellnex en 2020 ha fue de 244,8 millones de euros (160,5 millones de euros en el ejercicio 2019). Los tributos propios son aquellos que soporta la empresa y los de terceros son aquellos que se recaudan y se ingresan en las distintas haciendas en nombre de dichos terceros, por lo que no suponen un coste para la empresa.

CONTRIBUCIÓN TRIBUTARIA DE CELLNEX (MILL. €)

|

|

31 de diciembre de 2020 |

31 de diciembre de 2019 |

||||

|

|

Tributos propios (1) |

Tributos de terceros (2) |

Total |

Tributos propios (1) |

Tributos de terceros (2) |

Total |

|

España |

33.4 |

36.3 |

69.7 |

25,5 |

64,2 |

89,7 |

|

Italia |

19.2 |

37.8 |

57.1 |

38,7 |

27,6 |

66,3 |

|

Francia |

7.5 |

20.0 |

27.5 |

2,7 |

1,0 |

3,7 |

|

Países Bajos |

7.7 |

10.4 |

18.1 |

4,6 |

9,9 |

14,5 |

|

Reino Unido |

22.3 |

4.7 |

27.0 |

1,0 |

1,6 |

2,6 |

|

Suiza |

4.3 |

8.0 |

12.2 |

9,2 |

1,3 |

10,5 |

|

Irlanda |

0.6 |

1.9 |

2.5 |

0,1 |

0,8 |

0,9 |

|

Portugal |

1.5 |

29.2 |

30.8 |

- |

- |

- |

|

Total |

96.5 |

148.3 |

244.8 |

81,7 |

106,5 |

188,2 |

Pago del impuesto sobre beneficios

El desglose del pago del impuesto sobre beneficios por país para el ejercicio 2020 es el siguiente:

DESGLOSE DEL PAGO DEL IMPUESTO SOBRE BENEFICIOS POR PAÍS (miles de euros)

|

|

31 de diciembre de 2020 |

31 de diciembre de 2019 |

||||||

|

|

Ingresos por ventas a terceros |

Ingresos de operaciones intragrupo con otras jurisdicciones fiscales |

Activos tangibles distintos del efectivo y equivalentes de efectivo |

Impuesto sobre sociedades devengado sobre ganancias / pérdidas |

Ingresos por ventas a terceros |

Ingresos de operaciones intragrupo con otras jurisdicciones fiscales |

Activos tangibles distintos del efectivo y equivalentes de efectivo |

Impuesto sobre sociedades devengado sobre ganancias / pérdidas |

|

España |

530.328 |

55.397 |

865.317 |

23.878 |

|

|

|

1.567 |

|

Italia |

336.296 |

521 |

507.655 |

5.369 |

|

|

|

16.616 |

|

Francia |

309.759 |

0 |

1.815.502 |

11.817 |

|

|

|

0 |

|

Suiza |

137.467 |

0 |

193.190 |

3.813 |

|

|

|

2.100 |

|

Irlanda y Países Bajos |

77.297 |

0 |

276.779 |

324 |

|

|

|

3.831 |

|

Reino Unido |

144.339 |

377 |

198.107 |

-1.805 |

|

|

|

806 |

|

Portugal |

69.286 |

0 |

222.457 |

5.327 |

|

|

|

0 |

|

Total |

1.605.498 |

56.295 |

4.079.007 |

48.723 |

|

|

|

24.920 |

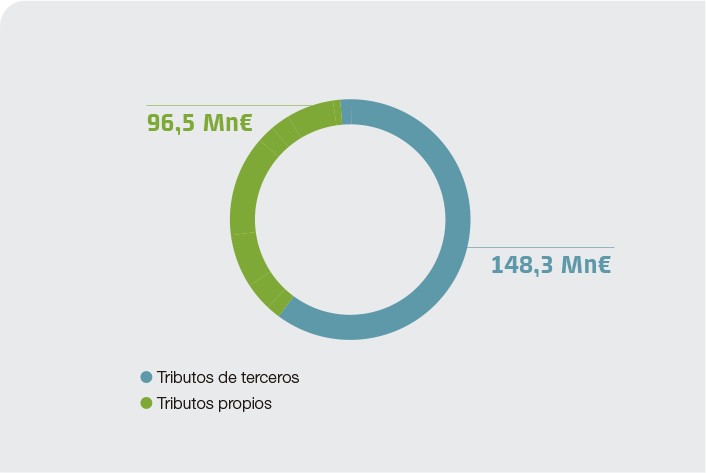

Valor generado y distribuido

El valor generado por Cellnex en 2020 fue de 1.610.519 millones de euros (91.032 millones en el ejercicio 2019), que se han distribuido fundamentalmente a proveedores, empleados, accionistas y Administración Pública.

Hechos posteriores al cierre

Adquisición de T-Mobile Infra

El 21 de enero de 2021, Cellnex y Cellnex Netherlands, B.V. (“Cellnex Netherlands”) firmaron un contrato marco con Deutsche Telekom A.G. (“DTAG”), Deutsche Telecom Europe, B.V. (“DTEU”) y Digital Infrastructure Vehicle 1 SCSp (“DIV”), que estipula, entre otros asuntos, las condiciones, así como las medidas a tomar y las gestiones a realizar, que rigen la aportación en especie a Cellnex Netherlands, a través de DIV, del 100% del capital social de T-Mobile Infra, B.V. (“T-Mobile Infra”), que posee aproximadamente 3.150 emplazamientos con un ratio de compartición inicial de aproximadamente 1,2 operadores por emplazamiento, a cambio de una participación del 37,65% del capital social de Cellnex Netherlands (la “Adquisición de T-Mobile Infra). Adicionalmente, de conformidad con el T-Mobile Infra MLA, T-Mobile Infra y T-Mobile Netherlands, B.V. ("T-Mobile") han acordado el despliegue de hasta aproximadamente 180 emplazamientos adicionales. en los Países Bajos en un plazo de siete años. DIV es un fondo de inversión que tiene como mandato invertir, principalmente, en activos europeos de infraestructuras digitales. Al cierre de la operación, este fondo tendrá a DTAG y Cellnex (a través de un vehículo) como socios inversores y Cellnex tendrá derecho a coinvertir con una participación del 51%, sujeto a ciertas condiciones, en oportunidades promovidas por DIV en relación con torres, antenas, mástiles, celdas pequeñas o programas a medida. La Adquisición de T-Mobile Infra refuerza el proyecto industrial del Grupo en los Países Bajos y constituye para Cellnex un segundo paso en la cooperación con el Grupo Deutsche Telekom tras el acuerdo que alcanzaron en Suiza.

Se prevé que el cierre de la Adquisición de T-Mobile Infra se produzca en el primer semestre de 2021 tras la obtención de las autorizaciones administrativas habituales, entre otras. De conformidad con la NIIF 3, la Adquisición de T-Mobile Infra no se registró en las cuentas anuales consolidadas adjuntas correspondientes al ejercicio 2020, al no haber sido completada a fecha 31 de diciembre de 2020.

La adquisición de T-Mobile Infra, junto con el total de aproximadamente 180 nuevos emplazamientos adicionales que se desplegarán en los Países Bajos, se prevé que aporten una cifra estimada de alrededor de 63 millones de euros de EBITDA Ajustado anual una vez hayan sido desplegados. Este EBITDA Ajustado anual previsto está basado en estimaciones de la dirección y, por lo tanto, está sujeto a riesgos conocidos y desconocidos, incertidumbres, supuestos y otros factores que podrían hacer que el EBITDA Ajustado anual efectivo difiera sustancialmente de lo que se expresa o sugiere en este indicador prospectivo. El “EBITDA Ajustado” es un indicador alternativo de rendimiento o APM (por sus iniciales en inglés), tal como se define en la sección "Rendimiento económico" del Informe de Gestión Consolidado adjunto.

La operación con CK Hutchison Holdings en Suecia

El 26 de enero de 2021, se completó la transacción de CK Hutchison Holdings en Suecia y, en consecuencia, el Grupo adquirió el negocio y los activos de infraestructura de telecomunicaciones europeas de Hutchison en dicho país, que consta de aproximadamente 2.300 emplazamientos. Cellnex también prevé un mayor despliegue de hasta 2.880 nuevos emplazamientos en Suecia hasta 2026. Véase la Nota 21.b de las cuentas anuales consolidadas adjuntas.

De acuerdo con la NIIF 3, dado que la transacción de CK Hutchison Holdings en Suecia no se había completado al 31 de diciembre de 2020, dicha operación no ha sido registrada en las cuentas anuales consolidadas correspondientes al ejercicio terminado el 31 de diciembre de 2020.

Adquisición de Hivory

El 3 de febrero de 2021, Cellnex (a través de su filial Cellnex France) formalizó un contrato de opción de venta con Altice France, S.A.S. («Altice») y Starlight HoldCo S.à.r.l («Starlight HoldCo»), en virtud del cual Altice y Starlight HoldCo adquieren el derecho de exigir al Grupo la compra, en régimen de exclusividad, de su participación (directa e indirecta) en el capital social de Hivory, S.A.S. («Hivory»), que asciende conjuntamente a aproximadamente el 100% del capital social de Hivory, por una contraprestación estimada ("Enterprise Value") de aproximadamente 5.200 millones de euros a pagar por Cellnex (la «Adquisición de Hivory»). Hivory posee y explota aproximadamente 10.535 emplazamientos en Francia. Por otro lado, Hivory ha acordado la instalación de 2.500 emplazamientos en Francia para 2029, así como otras iniciativas pactadas, con una inversión estimada de aproximadamente 900 millones de euros.

El perfeccionamiento de la Adquisición de Hivory está sujeto a ciertas condiciones suspensivas, y se espera que se cierre en el segundo semestre de 2021. De conformidad con la NIIF 3, dado que la Adquisición de Hivory no se había concluido a 31 de diciembre de 2020, no se contabilizó en las cuentas anuales consolidadas adjuntas correspondientes al ejercicio terminado en dicha fecha.

El 24 de febrero de 2021, el Grupo modificó el préstamo puente por importe de 7.500 millones de euros en relación con la "Financiación para M&A" (ver Nota 15) y canceló un importe de 1.600 millones de euros de dicho préstamo. En la fecha del Informe de Gestión Consolidado adjunto, no se había dispuesto importe alguno en relación con dicha financiación. Ésta devengará intereses a un margen superior al Euribor, y constituirá deuda no garantizada y no subordinada.

Emisión de Bonos adicional en 2021

El 15 de febrero de 2021, Cellnex completó con éxito una emisión de bonos en tres tramos denominados en euros por un importe total de 2.500 millones de euros (con ratings de BBB- por Fitch Ratings y BB+ por Standard&Poor’s) destinada a inversores cualificados. La emisión se estructuró en un bono por importe de 500 millones de euros, con vencimiento en noviembre de 2026 y un cupón del 0,75%; un bono por importe de 750 millones de euros, con vencimiento en enero de 2029 y un cupón de 1,25%; y un bono a 12 años por importe de 1.250 millones de euros, con vencimiento en febrero de 2033 y un cupón de 2%.

Cellnex aprovechó las condiciones de mercado favorables para mantener el coste promedio de la deuda y alargar el vencimiento medio de su deuda. Los fondos que se obtengan de la emisión serán empleados para fines generales corporativos.

Adquisición de Iliad Poland

El 23 de febrero de 2021, tras la firma de la Adquisición de Iliad Poland (en octubre de 2020), Iliad, Play y Cellnex han debatido sobre la estructuración de la Adquisición de Iliad Poland y han acordado una estructura alternativa. Bajo esta estructura, en la fecha de cierre de la operación (i) Play venderá a Cellnex Poland e Iliad Purple, respectivamente, el 60% y el 40% del capital social de Play Tower; e (ii) inmediatamente después de dicha adquisición de acciones, P4 venderá el negocio de infraestructura pasiva de P4 a Play Tower. Las partes esperan financiar la transacción con una combinación de contribuciones de capital y préstamos de accionistas. Se espera que la finalización de la Adquisición de Iliad Poland tenga lugar en el primer trimestre de 2021, tras la recepción de las autorizaciones reglamentarias habituales.

Perspectivas de negocio

En cuando a las perspectivas del negocio, durante 2021 el Grupo seguirá centrado en la ejecución del crecimiento orgánico (aprovechando su carácter de operador neutro), la integración de activos derivados de acuerdos inorgánicos ya firmados y la búsqueda de nuevas oportunidades inorgánicas para seguir siendo la referencia como operador de torres independiente en Europa.

Así, a consecuencia del crecimiento orgánico previsto, junto con los activos y empresas adquiridos, especialmente durante el ejercicio terminado el 31 de diciembre de 2020, y su progresiva integración en el conjunto del Grupo, se prevé que varios indicadores clave se incrementen al menos un 50% durante el ejercicio terminado el 31 de diciembre de 2021.

El Grupo espera que su EBITDA ajustado para el ejercicio terminado el 31 de diciembre de 2021 se sitúe en el rango entre 1.815 millones de euros y 1.855 millones de euros tras la contribución incremental de la Adquisición de Arqiva (seis meses y medio aproximadamente) y de NOS Towering (nueve meses aproximadamente), y la inclusión de la contribución de las transacciones cerradas a la fecha o que se espera cerrar durante 2021, siendo estos perímetros: CK Hutchison Austria (doce meses aproximadamente), CK Hutchison Irlanda (doce meses aproximadamente), CK Hutchison Dinamarca (doce meses aproximadamente), CK Hutchison Suecia (once meses aproximadamente), Play (estimación de nueve meses), T-Infra BV (estimación de ocho meses), CK Hutchison Italia (estimación de seis meses) y SFR (estimación de tres meses). La perspectiva también considera las nuevas condiciones económicas de los contratos en el segmento de infraestructuras de difusión audiovisual, a resultas del ciclo de renovación de contratos que se completó el año pasado, y los costos de adaptación del Grupo (funciones corporativas). El Grupo también espera que el Flujo de Caja Recurrente Libre Apalancado (FCLRA) para el año que finaliza el 31 de diciembre de 2021 se sitúe en el rango de EUR 905 millones a EUR 925 millones (con un crecimiento de aproximadamente el 50%), basado en los siguientes supuestos: inversión de mantenimiento de aproximadamente el 3% -4% de la cifra neta de negocio, , la variación en el capital circulante tendente a neutral, intereses efectivos de acuerdo con alrededor de un coste de la deuda del 1,5% e impuestos pagados de aproximadamente el 3% de la cifra neta de negocio.

The Grupo también espera un incremento de los PoPs orgánicos superior al 5%.

Las Previsiones de Beneficios anteriores están basadas en supuestos relacionados con factores que escapan al control del Consejo de Administración. Las Previsiones de Beneficios se han recopilado y elaborado sobre una base que es comparable con la información financiera histórica y coherente con las políticas contables del Grupo.