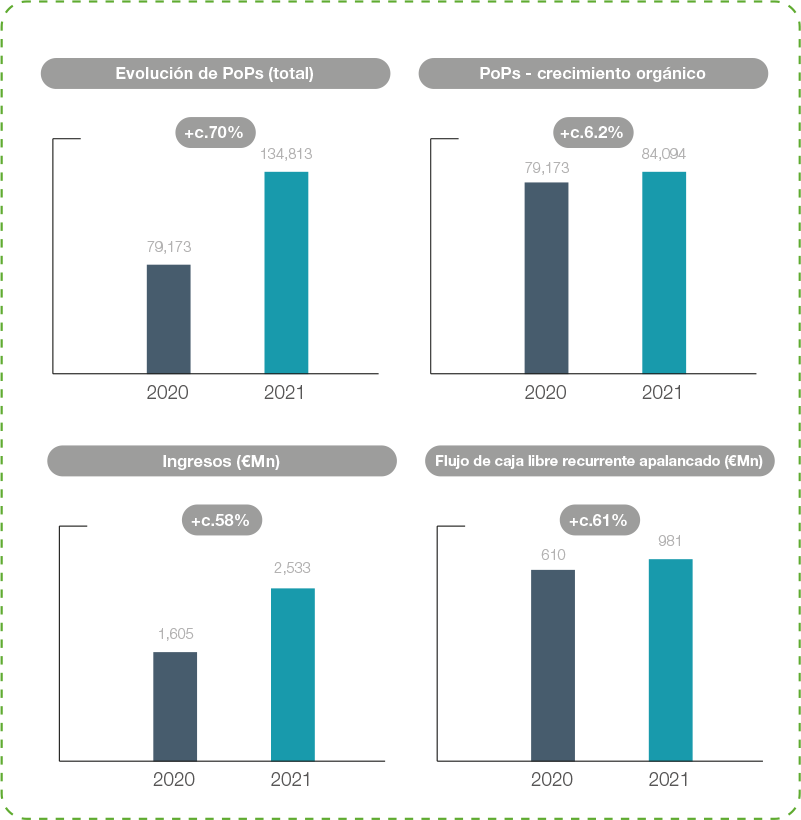

El año que terminó el 31 de diciembre de 2021 puso de relieve una combinación única de crecimiento estructural defensivo y de alta calidad con una exposición limitada a la COVID-19, algo posible gracias a un crecimiento orgánico consistente y sostenible, un sólido desempeño financiero y una actitud incansable ante la integración.

Las Medidas Alternativas de Rendimiento (Alternative Performance Measures, “APM” por sus siglas en inglés) son definidas como medidas, históricas o futuras, de rendimiento financiero, posición financiera o de flujos de caja, adicionales a las definidas o especificadas en el marco de información financiera aplicable.

Cellnex considera que hay determinadas APM, las cuales son utilizadas por la Dirección del Grupo en la toma de decisiones financieras, operativas y de planificación, que proporcionan información financiera útil que debería ser considerada, adicionalmente a las cuentas anuales consolidadas preparadas de acuerdo con la normativa contable que le es de aplicación (NIIF-UE), a la hora de evaluar su rendimiento. Por su parte, estos APM son consistentes con los principales indicadores utilizados por la comunidad de analistas e inversores en los mercados de capital.

En este sentido, y de acuerdo a lo establecido por la Guía emitida por la European Securities and Markets Authority (ESMA), en vigor desde el 3 de julio de 2016, relativa a la transparencia de las Medidas Alternativas de Rendimiento, Cellnex proporciona a continuación información relativa a aquellas APM que considera significativas: EBITDA Ajustado, Margen de EBITDA Ajustado, Deuda financiera bruta y neta, Inversión de mantenimiento, de expansión e inorgánica, pago neto de intereses, liquidez disponible y flujo de caja recurrente apalancado.

Los indicadores de EBITDA Ajustado, Flujo de caja recurrente apalancado y Capex son medidas alternativas de rendimiento (“APM”) tal como se definen en las directrices emitidas por la Autoridad Europea de Valores y Mercados el 5 de octubre de 2015 sobre medidas alternativas de rendimiento (las “Directrices ESMA”).

La definición y determinación de las principales APM empleadas se incluye en el presente informe de gestión consolidado y, por lo tanto, son validados por el auditor del Grupo (Deloitte).

El Grupo presenta información financiera comparativa del ejercicio anterior, tal como se detalla en la Nota 2.e de las Cuentas Anuales Consolidadas adjuntas.

Corresponde al “Resultado de las operaciones” minorado por la “Dotación a la amortización del inmovilizado” (después de la adopción de la IFRS16) y sin incluir (i) ciertos impactos no recurrentes (como "donaciones Covid", provisión de indemnizaciones, costes adicionales de compensación y beneficios, y los costes relacionados con las combinaciones de negocio), así como (ii) ciertos impactos que no suponen movimientos de caja (como anticipos entregados a clientes y la remuneración del Plan de Incentivos a Largo Plazo (“ILP”) pagadera en acciones).

El Grupo utiliza el EBITDA Ajustado como un indicador del apalancamiento operativo, en sus unidades de negocio y que se utiliza de forma generalizada como métrica de evaluación entre analistas, inversores, agencias de calificación crediticia y otro tipo de accionistas. Al mismo tiempo, es importante destacar que el EBITDA Ajustado no es una medida adoptada en las normas de contabilidad y, por lo tanto, no debe considerarse una alternativa al flujo de caja como indicador de liquidez. El EBITDA Ajustado no tiene un significado estandarizado y, por lo tanto, no puede compararse con el EBITDA de otras compañías.

El EBITDA Ajustado a 31 de diciembre de 2021 y 2020, respectivamente, es como sigue:

|

EBITDA Ajustado (miles de euros) |

||

|

|

31 de diciembre 2021 |

31 de diciembre 2020 |

|

Infraestructuras de difusión |

218.290 |

227.257 |

|

Alquiler de infraestructuras para operadores de telefonía móvil |

2.211.789 |

1.272.583 |

|

Servicios de red para operadores de telecomunicaciones móviles |

102.720 |

104.932 |

|

Ingresos de explotación (5) |

2.532.799 |

1.604.772 |

|

|

|

|

|

Gastos de personal (6) |

(300.357) |

(165.861) |

|

Reparaciones y conservación (7) |

(79.708) |

(50.783) |

|

Suministros (7) |

(159.080) |

(102.359) |

|

Servicios generales y otros (7) |

(249.153) |

(153.415) |

|

Dotación a la amortización del inmovilizado (8) |

(1.687.564) |

(973.971) |

|

Resultado de las operaciones |

56.937 |

158.383 |

|

|

|

|

|

Dotación a la amortización del inmovilizado (8) |

1.687.564 |

973.971 |

|

Gastos no recurrentes (9) |

172.941 |

45.712 |

|

Anticipos entregados a clientes (9) |

3.269 |

3.659 |

|

Resultado operativo antes de amortizaciones ajustado (EBITDA ajustado) |

1.920.711 |

1.181.725 |

Al 31 de diciembre de 2021 y 2020, los gastos no recurrentes y que no representan flujos de caja y los anticipos entregados a clientes se detallan a continuación (así como en la Nota 20.d de las Cuentas Anuales Consolidadas adjuntas):

En 2021 Cellnex llevó a cabo varias combinaciones de negocio. Si todas las combinaciones de negocios realizadas durante 2021 se hubieran completado el 1 de enero de 2021 y se hubieran consolidado íntegramente durante todo el ejercicio terminado el 31 de diciembre de 2021, el EBITDA ajustado habría alcanzado un importe de aproximadamente 2.483 millones de euros y los pagos de rentas de arrendamiento en el marco de las actividades ordinarias habrían sido de 736 millones de euros, aproximadamente.

Corresponde al EBITDA Ajustado (definido anteriormente) dividido por los ingresos totales10, excluyendo los elementos que se repercuten a los clientes10 tanto de gastos como de ingresos, principalmente gastos de electricidad (este concepto solo incluye Servicios y Anticipos a los clientes11, y no tiene en cuenta Otros ingresos de explotación10). La Compañía utiliza el margen EBITDA ajustado como indicador de desempeño operativo y es ampliamente utilizado como métrica de evaluación entre analistas, inversionistas, agencias calificadoras y otras partes interesadas.

De acuerdo con lo anterior, el Margen de EBITDA Ajustado a 31 de diciembre de 2021 y 2020 fue de 79% y 75%, respectivamente.

La deuda financiera bruta corresponde a "Obligaciones y otros préstamos"12, "Préstamos y pólizas de crédito"12 y "Pasivos por arrendamiento"13, sin considerar las deudas con sociedades registradas por el método de la participación ni "Instrumentos financieros derivados"14 ni "Otros pasivos financieros"12.

De acuerdo con lo anterior, su valor al 31 de diciembre de 2021 y 2020, respectivamente, es como sigue:

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 reexpresado |

|

Obligaciones y otros préstamos (15) |

13.565.690 |

7.534.957 |

|

Préstamos y pólizas de crédito (15) |

2.064.351 |

1.854.488 |

|

Pasivos por arrendamiento (16) |

2.836.084 |

1.756.045 |

|

Deuda financiera bruta |

18.466.125 |

11.145.490 |

Corresponde a "Deuda financiera bruta" menos "Efectivo y otros activos líquidos equivalentes"17.

Junto con la "Deuda financiera bruta", la Compañía utiliza la "Deuda financiera neta" como medida de solvencia y liquidez, ya que muestra el efectivo y los equivalentes del efectivo actuales en relación con la deuda del pasivo total. A partir de la "deuda financiera neta", se calculan métricas utilizadas comúnmente tales como el múltiplo “Deuda Financiera Neta anualizada/EBITDA Ajustado a futuro de 12 meses”, que frecuentemente utilizan los analistas, inversores y agencias de calificación crediticia como indicador del apalancamiento financiero.

La "deuda financiera neta" al 31 de diciembre de 2021 y 2020 se detalla en el apartado "Liquidez y recursos de capital" del presente informe de gestión consolidado.

El pago neto de intereses corresponde a i) “pago de intereses sobre pasivos por arrendamiento”18 más ii) “Pago neto de intereses (sin incluir pagos de intereses por pasivos por arrendamientos)” y iii) costes de financiación no recurrentes relacionados con proyectos de inversión inorgánica19.

El Grupo considera como liquidez disponible el efectivo disponible y las líneas de crédito disponibles al cierre del ejercicio.

El Grupo considera los gastos de capital como un indicador importante de su desempeño operativo en términos de inversión en activos, incluido su mantenimiento, expansión orgánica y Build-to-suit y adquisición. Este indicador es ampliamente utilizado en la industria en la que opera la Compañía como métrica de evaluación entre analistas, inversionistas, agencias calificadoras y otras partes interesadas.

El Grupo clasifica sus gastos de capital en cuatro categorías principales:

Corresponde a inversiones en activos tangibles o intangibles existentes, como inversiones en infraestructura, equipos y sistemas de tecnología de la información, y están principalmente vinculados a mantener los sitios en buen estado de funcionamiento, pero excluye la inversión para aumentar la capacidad de los sitios.

Corresponde a la adaptación de las infraestructuras de telefonía móvil para nuevos clientes, alquiler de terrenos (incluye pagos por anticipado, y renegociaciones), y otras medidas de eficiencia asociadas a energía y conectividad, y adaptación de infraestructuras para incrementar la capacidad de los emplazamientos, o servicios de ingeniería específicos. Todo esto corresponde a la inversión relacionados con la expansión del negocio, que generan un Flujo de Caja Recurrente Apalancado adicional (incluido el desmantelamiento, la adaptación del sitio de telecomunicaciones para nuevos inquilinos y los pagos anticipados de los arrendamientos de terrenos).

Corresponde a programas de Build-to-suit comprometidos (compuestos por sitios, "backhaul", "backbone", centros de edge computer, nodos DAS o cualquier otro tipo de infraestructura de telecomunicaciones así como cualquier pago adelantado relacionado con el mismo) así como Servicios de Ingeniería con diferentes clientes. Se puede incluir cualquier gasto de capital de mantenimiento ad-hoc que pueda ser requerido eventualmente.

Se trata de la inversión a través de combinaciones de negocios (sin incluir los pagos diferidos en combinaciones de negocios que sean pagaderos en ejercicios posteriores), así como inversión mediante la adquisición de paquetes de emplazamientos o terrenos (compra de activos).

La inversión total del ejercicio terminado el 31 de diciembre de 2021 y 2020, incluyendo inmovilizado material, inmaterial, prepagos de alquileres de terrenos y considerando combinaciones de negocios, se resume a continuación:

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 |

|

Inversión de mantenimiento |

76.799 |

52.381 |

|

Inversión de expansión (o crecimiento orgánico) |

233.107 |

145.618 |

|

Inversión de expansión (proyectos Build to Suit) |

1.346.136 |

559.417 |

|

Inversión inorgánica |

12.741.420 |

5.618.195 |

|

Total inversión (1) |

14.397.463 |

6.375.611 |

(1)"Total inversión”, por importe de 14.397 millones de euros (6.376 millones de euros en 2020), corresponde al “Total flujo de caja neto de las actividades de inversión” del Estado de Flujos de Efectivo Consolidado adjunto por importe de 13.904 millones de euros (5.895 millones de euros en 2020), más i) “Efectivo y equivalentes de efectivo” de las sociedades adquiridas en combinaciones de negocios por importe de 211 millones de euros (111 millones de euros en 2020, ver Nota 6 de las Cuentas Anuales Consolidadas adjuntas); más ii) "Prepagos a los propietarios de terrenos y azoteas" por importe de 71 millones de euros (264 millones de euros en 2020, ver Nota 16 de las Cuentas Anuales Consolidadas adjuntas); más iii) “Otros” por importe de 210 millones de euros (106 millones de euros en 2020), que incluye el impuesto sustitutivo pagado (ver Nota 18.b de las Cuentas Anuales Consolidadas adjuntas), inversiones financieras, efectos temporales relacionados con compras de activos y el aporte de los accionistas minoritarios.

El Grupo considera que el flujo de caja recurrente apalancado es uno de los indicadores más importantes de su capacidad para generar flujos de efectivo estables y crecientes que permitan asegurar la creación de valor sostenida en el tiempo, para sus accionistas. El criterio para elaborar el Flujo de Caja Recurrente Apalancado es el mismo que el año anterior.

Al 31 de diciembre de 2021 y 2020 el Flujo de Caja Recurrente Apalancado se calcula de la siguiente forma:

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 reexpresado |

|

EBITDA ajustado (1) |

1.920.711 |

1.181.725 |

|

Pagos de cuotas e intereses por arrendamientos(2) |

(593.598) |

(365.483) |

|

Inversión de mantenimiento(3) |

(76.799) |

(52.381) |

|

Variaciones en el activo/pasivo corriente(4) |

(68) |

(10.426) |

|

Pago neto de intereses (sin incluir intereses pagados por arrendamientos) (5) |

(182.533) |

(104.593) |

|

Pago por impuestos sobre beneficios(6) |

(87.170) |

(38.577) |

|

Flujo de caja recurrente apalancado |

980.543 |

610.265 |

|

Inversión de expansión (o crecimiento orgánico) (7) |

(233.107) |

(145.618) |

|

Inversión de expansión (proyectos Build to Suit) (8) |

(1.346.136) |

(559.417) |

|

Inversión inorgánica (con efecto en caja) (9) |

(12.529.294) |

(5.508.144) |

|

Gastos no recurrentes (con efecto en caja) (10) |

(81.346) |

(36.941) |

|

Flujo neto Actividades Financiación (11) |

12.485.240 |

7.909.446 |

|

Otros flujos de Caja Netos (12) |

(1.349) |

30.881 |

|

Incremento neto de efectivo (13) |

(725.449) |

2.300.472 |

1. EBITDA ajustado: Resultado recurrente operativo antes de amortizaciones (después de la adopción de la NIC16) y sin incluir (i) ciertos impactos no recurrentes (como donaciones por COVID (4Mn€), provisión de indemnizaciones (81Mn€), compensación extraordinaria de beneficios (2Mn€) y principalmente impuestos y costes secundarios relacionados con las combinaciones de negocio (76Mn€)), así como (ii) ciertos impactos que no suponen

movimientos de caja (como anticipos entregados a clientes (3Mn€), que incluye el devengo de los importes pagados por los emplazamientos a desmantelar y sus correspondientes costes de desmantelamiento, así como la remuneración del Plan de Incentivos a Largo Plazo – ILP pagadera en acciones y otros (11Mn€)).

2. Corresponde a i) pagos de cuotas por arrendamientos en el curso ordinario del negocio (377Mn€) así como a ii) intereses pagados por arrendamientos (217Mn€). Ver la Nota 16 de las Cuentas Anuales Consolidadas adjuntas.

3. Inversión de mantenimiento: inversión en activos tangibles o intangibles existentes vinculados al mantenimiento de los emplazamientos, equipamiento y sistemas tecnológicos, excluyendo aquellas inversiones que supongan un aumento de capacidad de los mismos.

4. Variaciones en el activo/pasivo corriente (véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021).

5. Corresponde al importe neto de “Pagos de intereses” y “Cobro de intereses” del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021, sin incluir "Intereses pagados por arrendamientos" (217Mn€) (ver Nota 16 de las Cuentas Anuales Consolidadas adjuntas) y costes financieros no recurrentes ligados a proyectos inorgánicos (véase el apartado "Pago neto de intereses").

6. Corresponde al importe de "Cobros/(pagos) por impuesto sobre beneficios" del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021. No incluye los "Pagos por impuesto sobre beneficios no recurrente" (78Mn€) en relación al impuesto sustitutivo pagado (ver Nota 18.b de las Cuentas Anuales Consolidadas adjuntas).

7. Corresponde a prepagos a propietarios (71Mn€), medidas de eficiencia asociadas con la energía y la conectividad (35Mn€) y otros (127Mn€, incluye la adaptación de las infraestructuras de telefonía móvil para incrementar la capacidad de los emplazamientos). Por lo tanto, corresponde a las inversiones relacionadas con la expansión del negocio que genera Flujo de caja recurrente apalancado adicional.

8. Corresponde a los proyectos Build to Suit y otras iniciativas (que consisten en emplazamientos, “backhaul”, “backbone”, “edge computing centers”, “DAS nodes” o cualquier otro tipo de infraestructura de telecomunicaciones, así como cualquier pago anticipado en relación a los mismos). Adicionalmente incluye “servicios de ingeniería” o "trabajos y estudios" que han sido contractualizados con distintos

clientes, incluyendo inversión “ad-hoc” que pudiera ser requerida.

9. Corresponde a inversión a través de combinaciones de negocio, así como inversión mediante la adquisición de paquetes de emplazamientos o terrenos (compra de activos), después de integrar en el balance de situación consolidado principalmente el “Efectivo y otros activos líquidos equivalentes” de las sociedades adquiridas. Corresponde principalmente con la adquisición de SRF Francia, Hutchison Italia,

Hutchison Sweden e Iliad Poland y Polkomtel.

El importe obtenido de (3)+(8)+(9)+(10), en adelante el “Total Inversiones” (14.185Mn€), corresponde a “Total Inversión” (14.397Mn€, véase el apartado “Inversión” del presente Informe de gestión consolidado), minorado por el importe de “Efectivo y otros activos líquidos equivalentes” de las compañías adquiridas (211Mn€, ver Nota 6 de las Cuentas Anuales Consolidadas

adjuntas).

El Total Inversiones (14.185Mn€) corresponde asimismo al “Total flujo neto de efectivo de las actividades de inversión” (13.904Mn€, véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021), + los pagos anticipados a propietarios (71Mn€, ver Nota 16 de las Cuentas Anuales Consolidadas adjuntas), + (210Mn€, que incluyen el pago por impuesto

sobre beneficios no recurrente (ver Nota 6), inversiones financieras y efectos temporales relacionados con las adquisiciones de activos).

10. Consiste en “gastos no recurrentes y anticipos entregados a clientes” que han supuesto movimientos de caja, y que corresponden, principalmente, a "Donaciones COVID", compensación extraordinaria de beneficios y “costes e impuestos relacionados con las combinaciones de negocio”.

11. Corresponde al “Total flujo neto de efectivo de actividades de financiación” (12.076 millones de euros, véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto del periodo terminado el 31 de diciembre de 2021), excluyendo pagos de cuotas por arrendamientos (377Mn€) (ver Nota 2), y prepagos a propietarios (71Mn€) (ver Nota 10), e incluyendo costes financieros no recurrentes relacionados con operaciones de

fusiones y adquisiciones.

12. Corresponde principalmente a diversos efectos temporales, “Diferencias de conversión” y otros impactos del Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021.

13. (Decremento)/incremento neto de efectivo y equivalentes al efectivo de actividades continuadas” (véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente al periodo terminado el 31 de diciembre de 2021).

Los ingresos y resultados corresponden a los ingresos de explotación20 de la cuenta de pérdidas y ganancias consolidada sin considerar los anticipos pagados a clientes.

Los ingresos de explotación correspondientes al ejercicio anual terminado el 31 de diciembre de 2021 han alcanzado los 2.533 millones de euros, lo que supone un incremento del 58% respecto al ejercicio 2020. Este incremento se ha debido principalmente a la consolidación de las combinaciones de negocios realizadas i) en el segundo semestre de 2020 en Reino Unido (la Adquisición de Arqiva), Portugal (la Adquisición de NOS Towering), Austria, Irlanda y Dinamarca (las Operaciones con CK Hutchison Holdings concluidas en 2020), así como las adquisiciones concluidas ii) en 2021 en Suecia (las Operaciones con CK Hutchison Holdings), Polonia (la Adquisición de Iliad Poland y la adquisición de Polkomtel), Países Bajos (la Adquisición de T-Mobile Infra), Francia (la adquisición de Hivory) y Portugal (la adquisición de Infratower). Ver Nota 6 de las Cuentas Anuales Consolidadas adjuntas.

Los ingresos de servicios de infraestructuras de telecomunicaciones crecieron un 74% hasta 2.212 millones de euros, debido tanto al crecimiento orgánico ejecutado como a las adquisiciones realizadas durante 2021, tal como se detalla arriba. Se trata de un segmento de negocio de sólido crecimiento impulsado por la fuerte demanda de servicios de comunicaciones de datos inalámbricos y el creciente interés de los operadores de redes de telefonía móvil (en adelante, ORM) por desarrollar redes de gran calidad que satisfagan las necesidades de los consumidores en términos de cobertura ininterrumpida y disponibilidad de banda ancha inalámbrica (sobre la base de las nuevas tecnologías “Long Term Evolution” (LTE)), con la gestión más eficiente posible. Los Servicios de Infraestructura de Telecomunicaciones proceden de una serie de fuentes: i) tarifa anual base de los clientes de telecomunicaciones (arrendatarios principales y secundarios), ii) revisiones al alza o índice de inflación para la actualización anual de la tarifa base y iii) nuevas colocaciones y los ingresos asociados (lo que incluye nuevas colocaciones de terceros e iniciativas adicionales realizadas en el período, como proyectos especiales de conectividad, soluciones de conectividad en interiores basadas en DAS, mobile edge computing (computación en la frontera de la red móvil), red de fibra, cambios en la configuración del emplazamiento como resultado del despliegue del 5G y otros servicios de ingeniería). El perímetro, esto es el número de arrendatarios, podrá también incrementarse como consecuencia de ambas adquisiciones y de la ejecución de los programas BTS. En los últimos años, el Grupo ha consolidado su red de infraestructuras, así como la relación estratégica a largo plazo con sus principales clientes, los operadores de redes de telefonía móvil. Además de su cartera actual, la dirección del Grupo han identificado un conjunto de posibles adquisiciones que están siendo analizadas actualmente aplicando unos exigentes criterios de utilización del capital. Las previsibles nuevas necesidades tecnológicas vinculadas al 5G junto con otros servicios ordinarios de mantenimiento como la inversión en infraestructuras, equipos y sistemas de tecnologías de la información, generalmente a petición de los clientes, se traducirán en compromisos de inversión en activos en los próximos años. En este contexto, el Grupo realiza determinados Servicios de Ingeniería, que corresponden a obras y estudios tales como adecuación, ingeniería y diseño de servicios a solicitud de sus clientes, que representan un flujo de ingresos y a su vez una obligación de desempeño. Los costes incurridos en relación con estos servicios, que se clasificarán como gastos de capital, pueden ser un gasto interno o de otra pueden ser subcontratados. y los ingresos en relación con estos servicios generalmente se reconocen a medida que se incurre en el gasto capitalizado. El margen21 es significativamente inferior al margen EBITDA Ajustado del Grupo (c.20%), y este ingreso es similar en cantidad a los ingresos operativos del segmento de Infraestructuras de Radiodifusión. Por otro lado, el Grupo es propietario de una cartera de activos de alta calidad construida por medio de adquisiciones selectivas y realiza la posterior racionalización y optimización de las infraestructuras de torres para los servicios de telecomunicaciones móviles. Sus principales propuestas de valor en esta línea de negocio consisten en prestar servicios a operadores de redes móviles adicionales en sus torres y llevar a cabo una racionalización de la red del cliente. Al aumentar el ratio de compartición por infraestructura, el Grupo generará ingresos adicionales mientras que el aumento de costes será muy reducido. Con dicha racionalización de red podrá generar importantes eficiencias tanto para ella misma como para los ORM. En este contexto, la estrategia de crecimiento orgánico del Grupo está basada en modelos de negocio diferentes: (i) asignación múltiple, (ii) a medida, (iii) racionalización, (iv) activos adyacentes a torres y (v) servicios de ingeniería.

En lo que respecta al negocio de infraestructuras de difusión, los ingresos se situaron en 218 millones de euros, lo que supone una disminución del 4% frente al ejercicio 2020. Cabe señalar que Cellnex llevó a cabo un ciclo general de renovación de contratos con clientes del sector de la difusión audiovisual, aunque durante los últimos años el peso relativo de este segmento ha disminuido considerablemente. La estrategia en este segmento de negocio es mantener su sólida posición de mercado y, al mismo tiempo, aprovechar el crecimiento orgánico potencial. La voluntad de Cellnex es mantener su posición de liderazgo en el sector de la televisión digital de España (en el que es el único operador de MUX de televisión en el territorio nacional) aprovechando sus conocimientos técnicos de las infraestructuras y las infraestructuras de red, su comprensión del mercado y la excelencia técnica de su personal. Una parte significativa de los contratos del Grupo con los operadores están vinculados a la inflación y algunos no tienen un límite o suelo mínimo. El año pasado, el Grupo experimentó una elevada tasa de renovación de los contratos con respecto a este segmento de negocio, donde la presión en precios por parte de los clientes puede ser posible (tal como ha ocurrido en el reciente ciclo de renovaciones de contratos que ha hecho frente el Grupo). El Grupo pretende seguir trabajando en estrecha colaboración con las autoridades reglamentarias en materia de desarrollos tecnológicos, tanto en el mercado de televisión como de difusión audiovisual, y aprovechar las infraestructuras actuales y sus relaciones con clientes para conseguir negocio en áreas adyacentes donde disfruta de ventajas competitivas.

El área de Otros servicios de red disminuyó sus ingresos un 2% hasta 103 millones de euros. Se trata de un negocio especializado que genera flujos de efectivo estables con un atractivo potencial de crecimiento. Teniendo en cuenta la naturaleza estratégica de los servicios en los que interviene el Grupo, sus clientes demandan unos conocimientos técnicos profundos que se plasman en exigentes contratos de servicios. El Grupo considera que cuenta con una posición de mercado y una distribución geográfica privilegiadas, relaciones consolidadas con organismos gubernamentales e infraestructuras excelentes para emergencias y servicios públicos. El Grupo aspira a ampliar e incrementar sus servicios de conectividad para transmisión de datos, tanto para backhaul de operadores de redes móviles como para accesos a datos empresariales, centrándose en servicios y soluciones donde su valiosa red puede aprovecharse para diferenciar su propuesta de sus competidores y sacando partido a su posición ventajosa para ofrecer transmisión mutualizada de datos de alta velocidad a operadores de redes móviles en sus infraestructuras. La Sociedad tiene la intención de aprovechar sus conocimientos en materia de infraestructuras y planificación de frecuencias para diseñar, desplegar y explotar servicios de telecomunicaciones avanzados para administradores públicas en el campo de las redes de protección pública y la atención de desastres (PPRD), incluidas las redes TETRA y LTE. La Sociedad quiere ser pionera en los nuevos tipos de servicios de infraestructuras, incluidas las soluciones de infraestructuras de telecomunicaciones urbanas. Además, Cellnex ofrece conectividad de fibra en España tras la adquisición de XOC. Su principal cliente es la administración pública.

Las transacciones realizadas durante 2020 y 2021, especialmente en el segmento de servicios de infraestructuras de telecomunicaciones, han contribuido a impulsar los ingresos de explotación y el resultado de explotación; en el caso del segundo, también influyeron las medidas para mejorar la eficiencia y optimizar los costes de explotación. En este sentido, el Grupo realiza pagos por anticipado en efectivo a propietarios básicamente con la finalidad de obtener eficiencias. Los pagos por anticipado en efectivo a propietarios realizados durante el ejercicio terminado el 31 de diciembre de 2021 ascienden a 70.640 miles de euros (264.118 miles de euros en 2020) y aproximadamente el 8% de estos pagos por anticipado en efectivo cubren un período de arrendamiento de 10 años o menos (aproximadamente el 3% en 2020).

En línea con el incremento de los ingresos, EBITDA Ajustado aumentó un 63% con respecto al ejercicio 2020, lo que refleja la capacidad del Grupo para generar flujos de efectivo constantes.

En este contexto de intenso crecimiento, el gasto de amortizaciones ha aumentado sustancialmente, un 73% interanual, como resultado del aumento de los activos fijos (inmovilizado material y activos intangibles) en el balance de situación consolidado adjunto como resultado de las combinaciones de negocios acometidas durante el segundo semestre de 2020 y durante todo el ejercicio 2021.

Por su parte, la pérdida financiera neta ha aumentado en un 63%, derivado en gran medida de las nuevas emisiones de bonos efectuadas durante el ejercicio 2021. Por otro lado, el impuesto sobre beneficios del ejercicio 2021 incluyó el efecto de la Operación de Fusión Inversa (ver Nota 18 de las Cuentas Anuales Consolidadas adjuntas), que resultó en un impacto positivo de 60 millones de euros en la cuenta de pérdidas y ganancias consolidada.

Por lo tanto, la pérdida neta atribuible a la sociedad dominante correspondiente al ejercicio terminado el 31 de diciembre de 2021 ascendió a 351 millones de euros debido al efecto sustancial del aumento de las amortizaciones y los costes financieros, ligado al intenso proceso de adquisiciones y la consiguiente expansión de la presencia geográfica, tal como se ha detallado anteriormente. Además, el resultado neto del ejercicio se ha visto afectado considerablemente por algunos impactos no recurrentes como la provisión por despido de 2022 (aproximadamente EUR -80 millones) y la actualización de los impuestos diferidos por el cambio de tipo impositivo en Reino Unido (aproximadamente -100 millones de euros). Este escenario concuerda con el sólido crecimiento que el Grupo sigue registrando actualmente y, como se indicó en la presentación de los resultados anuales de 2020, se prevé que el Grupo siga presentando una pérdida neta atribuible a la sociedad dominante durante los próximos trimestres.

Los activos totales al 31 de diciembre de 2021 se sitúan en 41.797 millones de euros, lo que supone un incremento del 73% con respecto al cierre de 2020, debido principalmente a las operaciones de adquisición llecadas a cabo durante 2021 en Suecia (las Operaciones con CK Hutchison Holdings), Polonia (la Adquisición de Iliad Poland y la adquisición de Polkomtel), Países Bajos (la Adquisición de T-Mobile Infra), Francia (la adquisición de Hivory) y Portugal (la adquisición de Infratower). Del total del activo, alrededor de un 78% corresponde a terrenos, equipos técnicos y otros activos intangibles, en consonancia con la naturaleza de los negocios del Grupo relacionados con la gestión de infraestructuras de telecomunicaciones terrestres. El incremento de los terrenos, equipos técnicos y otros activos intangibles se debe principalmente a la variación del perímetro de consolidación tan sustancial, anteriormente mencionada.

Las inversiones totales ejecutadas durante el ejercicio 2021 ascendieron a 14.397 millones de euros y correspondieron en parte a la generación de nuevas fuentes de ingresos, así como a la incorporación de nuevos activos en Suecia, Polonia, Países Bajos, Francia y Portugal y a la continuidad de la integración y el despliegue de nuevos emplazamientos en Francia, acompañado de mejoras de la eficiencia y el mantenimiento de la capacidad instalada.

El patrimonio neto consolidado al 31 de diciembre de 2021 asciende a 15.842 millones de euros, lo que supone un incremento del 77 % con respecto al cierre de 2020, debido en gran medida a la ampliación de capital por importe de 7.000 millones de euros efectuada en marzo de 2021.

La deuda financiera neta del Grupo al al 31 de diciembre de 2021 era de 14.540 millones de euros, frente a 6.493 millones de euros al cierre de 2020 (reexpresado). Asimismo, al 31 de diciembre de 2021, Cellnex tenía acceso a liquidez inmediata (efectivo y deuda no dispuesta) por un importe aproximado de 8.700 millones de euros (17.600 millones de euros, aproximadamente, al cierre de 2020).

A 31 de diciembre de 2021, Cellnex posee una calificación a largo plazo “BBB-” (Investment Grade; categoría de inversión) con perspectiva estable, según la agencia internacional de calificación crediticia Fitch Ratings Ltd, confirmada por un informe emitido el 19 de enero de 2022, y una calificación a largo plazo “BB+” con perspectiva estable según la agencia internacional de calificación crediticia Standard & Poor’s Financial Services LLC, confirmada por un informe emitido el 28 de junio de 2021.

La conciliación de la partida "Pago neto de intereses" del Estado de Flujos de Efectivo Consolidado correspondiente a los ejercicios terminados el 31 de diciembre de 2021 y 2020, con la partida "Resultado financiero neto" de la cuenta de pérdidas y ganancias consolidada, es tal como sigue (en miles de euros):

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 reexpresado |

|

Ingresos Financieros (22) |

4.416 |

4.969 |

|

Gastos financieros (22) |

(592.235) |

(365.183) |

|

Intereses de bonos y préstamos devengados, no pagados |

134.998 |

89.260 |

|

Costes amortización - sin efecto en caja |

104.281 |

64.075 |

|

Intereses devengados el ejercicio anterior, pagados durante el ejercicio |

(89.260) |

(54.462) |

|

Pago neto de intereses – Estado de Flujos de Efectivo Consolidado (1) |

(437.800) |

(261.341) |

1. Pago neto de intereses según el Estado Consolidado de Flujos de Efectivo, que incluye i) "pagos de intereses por arrendamientos" por importe de 216.644 miles de euros (véase Nota 16 de las Cuentas Anuales Consolidadas adjuntas), así como ii) "Pago neto de intereses (sin incluir los pagos de intereses por arrendamientos)" por importe de 182.532 miles de euros (véase sección "Flujo de caja recurrente apalancado "del informe de gestión consolidado adjunto) y iii) costes financieros no recurrentes ligados a proyectos inorgánicos (véase sección "Flujo de caja recurrente apalancado "del informe de gestión consolidado adjunto).

La conciliación de la partida "Pago del impuesto sobre beneficios" del Estado de Flujos de Efectivo Consolidado correspondiente a los ejercicios terminados el 31 de diciembre de 2021 y 2020, con la partida "Impuesto sobre beneficios" de la cuenta de pérdidas y ganancias consolidada, es tal como sigue:

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 |

|

Gasto corriente por impuesto sobre beneficios (23) |

(120.725) |

(31.828) |

|

Pago por impuesto sobre beneficios año anterior |

(29.542) |

(5.689) |

|

Cobro por impuesto sobre beneficios año anterior |

9.009 |

— |

|

Saldo a (cobrar)/pagar por impuesto de sociedades |

47.858 |

3.176 |

|

Pagos por impuesto sobre beneficios no recurrente (24) |

(78.400) |

— |

|

Otros |

6.230 |

(4.236) |

|

Cobros/(pagos) por impuesto sobre beneficios – Estado de Flujos de Efectivo Consolidado |

(165.570) |

(38.577) |

Ver Nota 17 de las Cuentas Anuales Consolidadas adjuntas.

Ver Nota 4 de las Cuentas Anuales Consolidadas adjuntas.

Cellnex dispone de una combinación de préstamos, pólizas de crédito y emisión de obligaciones como instrumentos de financiación. Al 31 de diciembre de 2021, el límite total disponible en préstamos y pólizas de crédito asciende a 6.814.615 miles de euros (14.783.431 miles de euros al cierre de 2020), de los cuales 2.740.058 miles de euros corresponden a pólizas de crédito y 4.074.556 miles de euros en préstamos (3.324.205 miles de euros en pólizas de crédito y 11.459.225 miles de euros en préstamos a 31 de diciembre de 2020).

|

|

Miles de Euros |

|||||

|

|

Nocional a 31 de diciembre 2021 (*) |

Nocional a 31 de diciembre 2020 (*) |

||||

|

|

Límite |

Dispuesto |

Disponible |

Límite |

Dispuesto |

Disponible |

|

Obligaciones |

13.766.317 |

13.766.317 |

— |

7.729.340 |

7.729.340 |

— |

|

Préstamos y pólizas de crédito |

6.814.615 |

2.079.919 |

4.734.696 |

14.783.431 |

1.864.215 |

12.919.216 |

|

Total |

20.580.932 |

15.846.236 |

4.734.696 |

22.512.771 |

9.593.555 |

12.919.216 |

(1) Sin incluir el epígrafe "Pasivos por arrendamiento" de las Cuentas Anuales Consolidadas adjuntas.

(*) Corresponde al valor nocional de los títulos. Véase «Deudas financieras por vencimiento» de la Nota 15 de las Cuentas Anuales Consolidadas adjuntas.

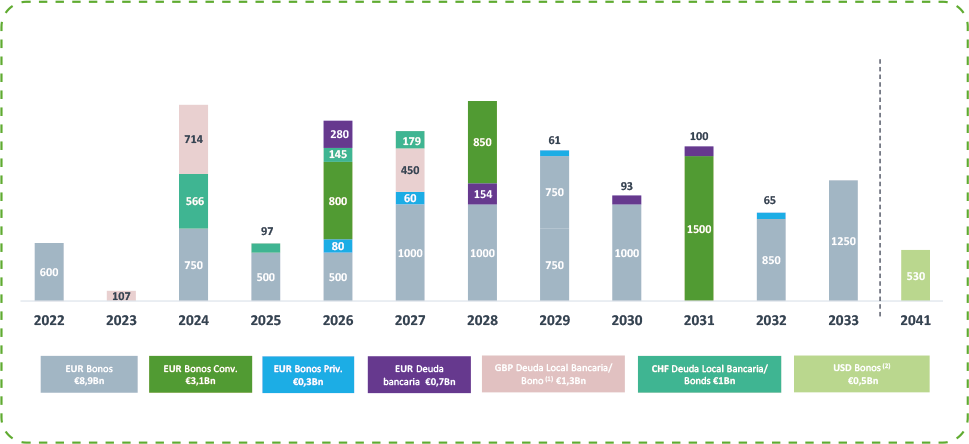

El siguiente gráfico muestra las obligaciones contractuales de Cellnex relativas a 31 de diciembre de 2021 (millones de euros):

Aspectos clave

(1) Incluye bonos en Euros convertidos a GBP.

(2) Incluye bonos en USD convertidos a EUR.

(3) Corresponde a la Deuda Nocional.

De conformidad con la política financiera aprobada por el Consejo de Administración, el Grupo prioriza la obtención de fuentes de financiación a través de la sociedad dominante. El objeto de esta política es asegurar financiación al menor coste y mayor plazo posible, diversificando las fuentes de financiación. Adicionalmente, dicha política fomenta el acceso al mercado de capitales y la obtención de una mayor flexibilidad en los contratos de financiación que faciliten seguir la estrategia de crecimiento del Grupo.

La "Deuda financiera neta" al 31 de diciembre de 2021 y 2020 es como sigue:

|

|

Deuda financiera neta |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 reexpresado |

|

Deuda financiera bruta (1) |

18.466.125 |

11.145.490 |

|

Efectivo y otros activos líquidos equivalentes 25 |

(3.926.578) |

(4.652.027) |

|

Deuda financiera neta |

14.539.547 |

6.493.463 |

1. Tal como se define en el apartado «Rendimiento comercial y resultados» del Informe de gestión consolidado adjunto.

Al 31 de diciembre de 2021, la deuda financiera neta asciende a 14.540 millones de euros (6.493 millones de euros al cierre de 2020 reexpresado), incluyendo efectivo y otros activos líquidos equivalentes de 3.927 millones de euros (4.652 millones de euros en 2020).

|

|

Deuda financiera neta |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 reexpresado |

|

A inicio del periodo |

6.493.463 |

3.926.207 |

|

Flujo de caja recurrente apalancado |

(980.543) |

(610.265) |

|

Inversión de expansión (o crecimiento orgánico) |

233.107 |

145.618 |

|

Inversión en expansión (Programas Build to Suit) |

1.346.136 |

559.417 |

|

Inversión inorgánica (con efecto en caja) |

12.529.294 |

5.508.144 |

|

Gastos no recurrentes (con efecto en caja) |

81.346 |

36.941 |

|

Otros flujos de Caja Netos |

1.349 |

(30.881) |

|

Emisión de instrumentos de patrimonio , Acciones propias y Dividendos pagados (1) |

(6.765.675) |

(3.982.646) |

|

Variación de pasivos por arrendamiento (2) |

1.080.039 |

615.857 |

|

Intereses devengados no pagados y otros (3) |

521.031 |

325.071 |

|

A final del periodo |

14.539.547 |

6.493.463 |

(1) Corresponde a "Emisión de instrumentos de patrimonio neto, Adquisición de instrumentos de patrimonio propio y Dividendos pagados” (Véase el apartado correspondiente en el Estado de Flujos de Efectivo Consolidado adjunto, correspondiente a 31 de diciembre de 2021).

(2) Variación en el epígrafe “Pasivos por arrendamientos” a largo y corto plazo del balance de situación consolidado adjunto al 31 de diciembre de 2021. Véase Nota 16 de las cuentas anuales consolidadas adjuntas.

(3) "Intereses devengados no pagados y otros” incluyen la deuda asumida en la Adquisición de T-Mobile Infra (Ver Nota 6 de las cuentas anuales consolidadas adjuntas).

El detalle de la liquidez disponible al 31 de diciembre de 2021 y 2020 es como sigue:

|

|

Miles de Euros |

|

|

|

31 de diciembre 2021 |

31 de diciembre 2020 |

|

Disponible en pólizas de crédito 26 |

4.734.696 |

12.919.216 |

|

Efectivo y otros activos líquidos equivalentes 27 |

3.926.578 |

4.652.027 |

|

Liquidez disponible |

8.661.274 |

17.571.243 |

En cuanto al Rating Corporativo, a 31 de diciembre de 2021, Cellnex posee una calificación a largo plazo “BBB-” (Investment Grade; categoría de inversión) con perspectiva estable, según la agencia internacional de calificación crediticia Fitch Ratings Ltd, confirmada por un informe emitido el 19 de enero de 2022, y una calificación a largo plazo “BB+” con perspectiva estable según la agencia internacional de calificación crediticia Standard & Poor’s Financial Services LLC, confirmada por un informe emitido el 28 de junio de 2021.

En julio de 2021, el Consejo de Administración de Cellnex Telecom, SA aprobó una nueva Política Fiscal que refuerza y actualiza los principios rectores del Grupo en materia fiscal. La Política es aplicable a todas las entidades del Grupo y, en consecuencia, está destinada a todos los empleados. La nueva Política Fiscal del Grupo Cellnex establece las pautas fundamentales que rigen las decisiones y actuaciones del Grupo Cellnex en materia fiscal en línea con el principio básico de cumplimiento normativo, es decir, el debido cumplimiento de las obligaciones fiscales que el Grupo está obligado a cumplir en cada uno de los países y territorios donde desarrolla su actividad, fomentando relaciones de cooperación con las administraciones tributarias basadas en los deberes de transparencia, buena fe y lealtad y confianza mutua.

Esta Política Fiscal sustituye a la primera Estrategia Fiscal del Grupo aprobada en 2016.

Cabe señalar que la política fiscal de Cellnex establece, entre otros, su compromiso de pago de los impuestos aplicables en todos los países en los que opera y la alineación de su tributación con el desarrollo efectivo de las actividades económicas y la generación de valor. Como consecuencia de este principio, la presencia en los territorios donde el Grupo Cellnex desarrolla su actividad responde a razones empresariales. Adicionalmente, la política fiscal de Cellnex prohíbe operar en territorios considerados paraísos fiscales por la legislación española o incluidos en la “lista negra de jurisdicciones fiscales no cooperativas de la Unión Europea” con el fin de eludir las obligaciones fiscales que de otro modo serían de aplicación. En este sentido, las sociedades del Grupo Cellnex son entidades constituidas en países europeos que no figuran en la lista de países o territorios clasificados como tales.

Asimismo, en el mismo Consejo de Administración de julio de 2021, se aprobó la nueva Norma de Control y Gestión de Riesgos Fiscales, que establece los principios y estructura del marco de control y gestión de riesgos fiscales, de acuerdo con la nueva Política Fiscal. En particular, este documento recoge y establece los principios y normas de actuación, procesos internos y órganos internos encaminados a mitigar y/o eliminar los distintos tipos de riesgos fiscales que pueden manifestarse a nivel del Grupo.

Además, el despliegue del Sistema de Control y Gestión de Riesgos Fiscales se inició a nivel internacional en 2021 y continuará en 2022 con el despliegue de los procesos y controles fiscales para garantizar una implantación del Marco de Control Fiscal siguiendo las mejores prácticas en en esta materia, ganando el interés público y generando valor para sus accionistas al respetar y cumplir las normas tributarias en la toma de decisiones empresariales para evitar riesgos e ineficiencias tributarias.

En este contexto, y para garantizar el adecuado funcionamiento, supervisión y eficacia del Marco de Control Fiscal, el Consejo de Administración también aprobó en julio de 2021 la constitución de la Comisión de Cumplimiento Fiscal. Este nuevo órgano depende del Comité de Auditoría y Gestión de Riesgos y se estructura en un órgano colegiado integrado por un Presidente, tres Vocales y un Secretario Técnico (sin derecho a voto). Si bien los tres Vocales pertenecen al Grupo Cellnex, el Presidente es un perito fiscal independiente de amplio y reconocido prestigio en el ámbito fiscal.

Cellnex está plenamente comprometida con la transparencia en materia fiscal y fomenta una relación con las Administraciones Tributarias basada en los principios de confianza mutua, buena fe, transparencia, colaboración y lealtad, habiendo sido reconocida como una de las primeras empresas del IBEX-35 en materia fiscal. transparencia por la Fundación Compromiso y Transparencia en su informe anual "Contribución y Transparencia 2020".

En particular, y en lo que respecta a España, en septiembre de 2020, el Consejo de Administración de Cellnex Telecom, SA aprobó la adhesión al Código de Buenas Prácticas Tributarias de la Hacienda Pública Española. En línea con los principios de relación cooperativa con la Administración Tributaria y transparencia previstos en la Política Fiscal del Grupo, en 2021 el Grupo Cellnex ha procedido a presentar el Informe de Transparencia Fiscal correspondiente al ejercicio 2020 (ver listado de entidades que han presentado el Informe Fiscal Informe de Transparencia en el siguiente link: https://sede.agenciatributaria.gob.es/Sede/colaborar-agencia-tributaria/relacion-cooperativa/foro-grandes-empresas/codigo-buenas-practicas-tributarias/entidades-presentadoras-it .html). Aunque su presentación no es obligatoria para las entidades o Grupos adheridos al Código, el Grupo Cellnex ha considerado que la presentación de este informe es fundamental para estrechar una relación fuerte y bidireccional con la Hacienda Pública española.

Por otro lado, y mirando a otros territorios donde el Grupo Cellnex tiene presencia, en septiembre de 2021 se le nombró Senior Accounting Officer para determinadas entidades británicas del Grupo, siendo sus funciones principales la adopción de las medidas razonables para asegurar que la compañía establece y mantiene arreglos apropiados de contabilidad fiscal. Adicionalmente, el Contador Superior debe monitorear los arreglos e identificar aquellos aspectos en los que estos no cumplan con el requisito.

Cellnex también es sensible y consciente de su responsabilidad en el desarrollo económico de los territorios en los que opera, contribuyendo a la creación de valor económico mediante el pago de impuestos, tanto por cuenta propia como recaudados de terceros. Por ello, realiza un importante esfuerzo y atención al cumplimiento de sus obligaciones tributarias, de acuerdo con la normativa aplicable en cada territorio.

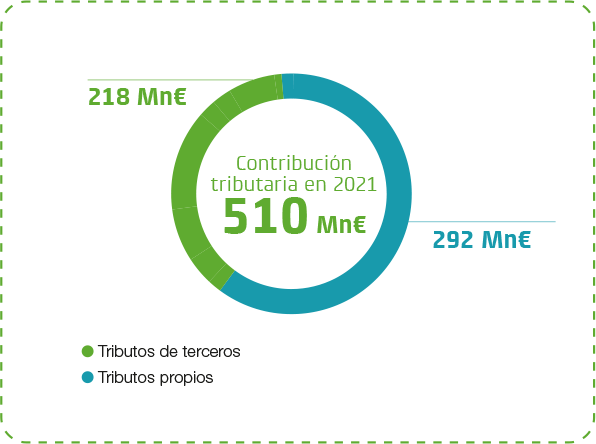

Siguiendo la metodología de caja de la OCDE, la contribución fiscal total de Cellnex en 2021 fue de 510,4 millones de euros (244,8 millones de euros en 2020). Los impuestos propios son los soportados por la empresa y los de terceros son los que se recaudan y pagan a las distintas autoridades fiscales en nombre de dichos terceros, y por tanto no representan un coste para la empresa.

|

CONTRIBUCIÓN TRIBUTARIA DE CELLNEX (Mn €) |

||||||

|

|

31 de diciembre de 2021 |

31 de diciembre de 2020 |

||||

|

|

Tributos propios (1) |

Tributos de terceros (2) |

Total |

Tributos propios (1) |

Tributos de terceros (2) |

Total |

|

España |

26 |

77 |

103 |

33 |

36 |

70 |

|

Italia |

102 |

52 |

153 |

19 |

38 |

57 |

|

Francia |

51 |

4 |

55 |

8 |

20 |

28 |

|

Países Bajos |

4 |

15 |

20 |

8 |

10 |

18 |

|

Reino Unido |

30 |

6 |

36 |

22 |

5 |

27 |

|

Suiza |

4 |

7 |

11 |

4 |

8 |

12 |

|

Irlanda |

10 |

9 |

19 |

1 |

2 |

3 |

|

Portugal |

12 |

17 |

29 |

2 |

29 |

31 |

|

Austria |

— |

5 |

5 |

— |

— |

— |

|

Sweden |

2 |

6 |

8 |

— |

— |

— |

|

Denmark |

— |

4 |

4 |

— |

— |

— |

|

Poland |

51 |

16 |

67 |

— |

— |

— |

|

Total |

292 |

218 |

510 |

97 |

148 |

245 |

(1) Incluye los tributos que suponen un coste efectivo para la compañía (incluyen básicamente los pagos por el impuesto sobre beneficios, tributos locales, tasas diversas y seguridad social cuota empresarial).

>(2) Incluye los tributos que no repercuten en el resultado, pero son recaudados por Cellnex por cuenta de la Administración tributaria o son ingresados por cuenta de terceros (incluyen básicamente el impuesto sobre el valor añadido neto, retenciones a empleados y terceros y seguridad social cuota del empleado).

El desglose del pago del impuesto sobre la renta por países para el ejercicio 2021 es el siguiente:

|

DESGLOSE DEL PAGO DEL IMPUESTO SOBRE BENEFICIOS POR PAÍS (Miles de Euros) |

||||||||

|

|

31 de diciembre de 2021 |

31 de diciembre de 2020 |

||||||

|

|

Ingresos por ventas a terceros |

Ingresos de operaciones intragrupo con otras jurisdicciones fiscales |

Activos tangibles distintos del efectivo y equivalentes de efectivo |

Impuesto sobre sociedades devengado sobre ganancias / pérdidas |

Ingresos por ventas a terceros |

Ingresos de operaciones intragrupo con otras jurisdicciones fiscales |

Activos tangibles distintos del efectivo y equivalentes de efectivo |

Impuesto sobre sociedades devengado sobre ganancias / pérdidas |

|

España |

530.052 |

34.280 |

850.711 |

53.239 |

530.328 |

55.397 |

865.317 |

23.878 |

|

Italia |

512.454 |

721 |

1.280.899 |

97.505 |

336.296 |

521 |

507.655 |

5.369 |

|

Francia |

413.586 |

2 |

3.153.484 |

79.328 |

309.759 |

— |

1.815.502 |

11.817 |

|

Suiza |

146.141 |

401 |

209.462 |

4.002 |

137.467 |

— |

193.190 |

3.813 |

|

Paises bajos |

96.704 |

— |

152.665 |

5.827 |

63.793 |

— |

276.779 |

324 |

|

Irlanda |

55.572 |

— |

167.806 |

1.057 |

13.504 |

— |

— |

— |

|

Reino Unido |

311.814 |

507 |

324.705 |

(93.348) |

144.339 |

377 |

198.107 |

(1.792) |

|

Portugal |

103.254 |

— |

247.382 |

2.716 |

69.286 |

— |

222.457 |

5.308 |

|

Austria |

72.899 |

— |

207.763 |

5.222 |

— |

— |

— |

— |

|

Suecia |

48.995 |

48 |

141.677 |

54 |

— |

— |

— |

— |

|

Dinamarca |

28.574 |

363 |

69.557 |

333 |

— |

— |

— |

— |

|

Polonia |

212.754 |

— |

826.194 |

3.096 |

— |

— |

— |

— |

|

Total |

2.532.799 |

36.322 |

7.632.305 |

159.031 |

1.604.772 |

56.295 |

4.079.007 |

48.717 |

En junio de 2020 se publicó el Reglamento (UE) 2020/852 del Parlamento Europeo y del Consejo de 18 de junio de 2020 relativo al establecimiento de un marco para facilitar las inversiones sostenibles y por el que se modifica el Reglamento (UE) 2019/2088, conocido como Taxonomía UE. La Taxonomía pretende armonizar, a escala de la Unión, los criterios para determinar si una actividad económica se considera medioambientalmente sostenible, a fin de eliminar el uso de definiciones propias sobre sostenibilidad, “greenwashing” corporativo, y los obstáculos en la captación de fondos para proyectos realmente sostenibles. Con la armonización de los criterios que plantea la taxonomía, la Comisión Europea busca establecer definiciones y criterios de sostenibilidad comunes en base a indicadores independientes y basados en la ciencia.

Con el fin de determinar la sostenibilidad medioambiental de una actividad económica, esta debe contribuir a la consecución de determinados objetivos medioambientales. El Reglamento de la Taxonomía establece seis objetivos medioambientales: (i) la mitigación del cambio climático; (ii) la adaptación al cambio climático; (iii) el uso sostenible y la protección de los recursos hídricos y marinos; (iv) la transición hacia una economía circular; (v) la prevención y control de la contaminación; y (vi) la protección y restauración de la biodiversidad y los ecosistemas.

De momento, el Reglamento de la Taxonomía sólo ha planteado (mediante el Acto Delegado Climático) las actividades económicas y los criterios de sostenibilidad y salvaguardas a cumplir para la contribución a los objetivos climáticos de mitigación del cambio climático y adaptación al cambio climático. Con esta ventana de oportunidad abierta, Cellnex quiere poner en valor la naturaleza de las actividades económicas que lleva a cabo en Europa.

A continuación se detalla cómo se ha planteado el cálculo de los distintos indicadores de la Taxonomía en base a los datos financieros y de negocio de 2021.

Una vez estudiados los requerimientos normativos plantados en el marco del Reglamento 2020/852/UE de Taxonomía, se empezó con una identificación de las actividades económicas que lleva a cabo el Grupo:

Después de esta identificación inicial de las grandes líneas de negocio, consultores externos identificaron los códigos NACE de las actividades económicas específicas ligadas a las cuatro grandes ramas descritas e intentaron adjudicarlas a las distintas sociedades del grupo. Con este listado más específico de actividades, el equipo de Cellnex identificó las distintas actividades económicas o líneas de negocio concretas a nivel consolidado. El resultado fue un listado de actividades económicas concretas para cada una de las grandes ramas descritas, proporcionando definiciones para cada una de ellas y los detalles necesarios para conseguir definir un NACE específico.

|

Telecom Infrastructure Services |

Broadcasting Infrastructure |

Other Network Services |

|

TIS |

Broadcast |

IoT |

|

5G |

Internet Media |

Smart Services |

|

Engineering Services |

|

MCPN |

|

Fiber |

|

Connectivity |

|

Utility fee |

|

O&M |

|

LTE |

|

Other income |

|

Pass through |

|

|

|

Others TIS |

|

|

|

DAS BL |

|

|

|

Land Aggreg. |

|

|

|

Datacenters |

|

|

Este grado de detalle permitió empezar a plantear el encaje de las distintas unidades de negocio con las definiciones estadísticas de las distintas actividades económicas.

En base a la identificación de las distintas actividades económicas y su respectiva definición, se adjudicó el código NACE más acorde a cada una de ellas. A continuación, se refleja la adjudicación de códigos NACE a cada una de las actividades de Cellnex:

|

TIS |

61.20 Wireless telecommunications |

|

5G |

61.20 Wireless telecommunications |

|

Engineering Services (W&S) |

42.22 Construction of electrical and telecommunications networks |

|

71.12 Construction of electrical and telecommunications networks |

|

|

Fiber |

61.10 Telecommunications by cable |

|

Utility fee |

- |

|

LTE |

61.20 Wireless telecommunications |

|

Pass through |

- |

|

DAS BL |

61.90 Other telecommunications activities |

|

Land Aggreg. |

68.20 Rental of real estate on own account |

|

Datacenters |

63.11 Data processing, hosting and related activities |

|

Broadcast |

60.10 Broadcasting activities |

|

Internet Media |

60.20 Television programming and broadcasting activities |

|

IoT |

60.20 Television programming and broadcasting activities |

|

Smart Services |

61.90 Other telecommunications activities |

|

MCPN |

61.90 Other telecommunications activities |

|

Connectivity |

61.20 Wireless telecommunications |

|

O&M |

61.30 Satellite telecommunications |

|

Other income |

- |

Esta adjudicación se validó por parte de los responsables de control interno y financiero haciendo uso del sistema NACE Rev.2 y su conocimiento de las actividades del Grupo.

Una vez identificadas las actividades del negocio y su clasificación en base al sistema NACE, se identificó aquellos códigos recogidos en el listado de actividades de la Taxonomía, específicamente aquellas listadas en el Acto Delegado Climático (Mitigación y adaptación). Al mismo tiempo, y para evitar el uso únicamente de códigos NACE, se valoró, una por una, el encaje directo o indirecto de unidades del negocio concretas a actividades incorporadas en la Taxonomía.

De las actividades económicas de Cellnex, se identificaron como potencialmente elegibles, las siguientes:

|

Actividad del negocio de Cellnex |

Actividad incorporada en el Reglamento 2020/852 |

|

Datacenters |

(Mitigación/Adaptación) 8.1. Proceso de datos, hosting y actividades relacionadas |

|

Engineering Services (W&S) |

(Adaptación) 8.2. Programación, consultoría y otras actividades relacionadas con la informática |

|

Broadcast, Internet Media, IoT, MCPN |

(Adaptación) 8.3. Actividades de programación y emisión de radio y televisión |

|

Engineering Services (W&S) |

(Mitigación/Adaptación) 9.1. Investigación, desarrollo e innovación cercanos al mercado |

|

Engineering Services (W&S) |

(Adaptación) 9.1. Servicios técnicos de ingeniería y otras actividades relacionadas con el asesoramiento técnico sobre la adaptación al cambio climático |

|

IoT, Engineering Services (W&S) |

(Mitigación/Adaptación) 7.5. Instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios |

|

Engineering Services (W&S) |

(Mitigación/Adaptación) 6.13 - 6.16 Actividades de infraestructuras bajas en carbono |

Esta identificación previa tenía el objetivo de valorar, a grandes rasgos, como encajaban las operaciones del Grupo con las actividades descritas en los anexos del Acto Delegado Climático del Grupo.

Una vez identificadas las actividades del negocio y su clasificación en base al sistema NACE, se identificó aquellas inversiones relacionadas con actividades elegibles en base a la Taxonomía, específicamente aquellas del Acto Delegado Climático. Al mismo tiempo, y para evitar el uso únicamente de las inversiones ligadas a unidades de negocio, se consideró la elegibilidad de las partidas de inversión concretas recogidas en el tercer punto, relacionadas con la compra de output de actividades alineadas (de momento elegibles).

De estas partidas, solo se han considerado para el cálculo de numerador y denominador, aquellas relativas a expansión y mantenimiento en base a la metodología de cálculo descrita en el Anexo I del Acto Delegado del Artículo 8. De estas categorías, se incluyen las siguientes partidas específicas:

|

Partidas de inversión |

Actividad incorporada en el Reglamento 2020/852 |

|

Datacenters |

(Mitigación/Adaptación) 8.1. Proceso de datos, hosting y actividades relacionadas |

|

Broadcast |

(Adaptación) 8.3. Actividades de programación y emisión de radio y televisión |

|

Internet Media |

(Adaptación) 8.3. Actividades de programación y emisión de radio y televisión |

|

Radiocommunications |

(Adaptación) 8.3. Actividades de programación y emisión de radio y televisión |

|

TIS Expansion (Only specific games) |

(Mitigación/Adaptación) 7.5 Instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios |

|

New Offices |

(Mitigación/Adaptación) 7.2 Renovación de edificios existentes |

|

Efficiency CapEx (Energy) |

(Mitigación) Actividades 7.5 y 7.6 relativas a la instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios o tecnologías de energía renovable. |

En una fase posterior, para cada una de las actividades del negocio listadas en la tabla de códigos NACE, se validó si realmente encajaban con las actividades de la Taxonomía propuestas. El planteamiento de esta tarea ayudó a perfilar las actividades finalmente elegibles en relación con las incorporadas en el Acto Delegado Climático.

Comparando con la tabla presentaba anteriormente, el cambio más sustancial se encuentra en la consideración de no elegibilidad de las actividades de consultoría o asistencia técnica dentro del negocio de Engineering Services (W&S). Si bien estas actividades están relacionadas con servicios de ingeniería a medida para clientes de distinta índole, y aunque algunos proyectos en los que se trabaja contribuyen a la mitigación del cambio climático o la adaptación a este, no se considera que encajen en las definición y planteamiento de las actividades propuestas en la Taxonomía.

Por lo que se refiere a los ingresos de Cellnex, se han considerado las actividades económicas concretas incorporadas en las partidas de Infraestructuras de Telecomunicaciones, Infraestructuras de Difusión y otros servicios de red. En la siguiente tabla se presentan las partidas de EBITDA ajustado tal y como se publican en las cuentas anuales.

|

Ingresos de explotación (Miles de Euros) |

||

|

|

31 Diciembre 2021 |

31 Diciembre 2020 |

|

Servicios de Infraestructuras de Telecomunicaciones |

2.211.789 |

1.272.583 |

|

Infraestructuras de Difusión |

218.290 |

227.257 |

|

Otros servicios de red |

102.720 |

104.932 |

|

Ingresos de explotación |

2.532.799 |

1.604.772 |

|

Ingresos de explotación (Miles de Euros) |

||

|

|

31 Diciembre 2021 |

31 Diciembre 2020 |

|

Servicios |

2.441.669 |

1.565.921 |

|

Otros ingresos operativos |

94.399 |

42.510 |

|

Créditos a clientes |

(3.269) |

(3.659) |

|

Ingresos de explotación |

2.532.799 |

1.604.772 |

Después de esta segunda fase de validación de la elegibilidad para las actividades económicas que lleva a cabo Cellnex, se consiguió el siguiente listado:

|

Unidad de negocio de Cellnex |

Elegibilidad en base a la Taxonomía (Actividad) |

Objetivo ambiental |

|

Datacenters |

8.1. Proceso de datos, hosting y actividades relacionadas |

Mitigación CC |

|

Datacenters |

8.1. Proceso de datos, hosting y actividades relacionadas |

Adaptación CC |

|

Broadcast |

8.3. Actividades de programación y emisión de radio y televisión |

Adaptación CC |

|

Internet Media |

8.3. Actividades de programación y emisión de radio y televisión |

Adaptación CC |

|

IoT |

7.5 Instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios (b) (Parte relacionada con los contadores electrónicos de agua) |

Adaptación CC |

|

IoT |

8.3 Actividades de programación y emisión de radio y televisión (5.a) (Relacionados con servicios de telecomunicaciones de emergencias que aumentan la resiliencia a los riesgos climáticos) |

Adaptación CC |

|

MCPN |

8.3 Actividades de programación y emisión de radio y televisión (5.a) (Relacionados con servicios de telecomunicaciones de emergencias que aumentan la resiliencia a los riesgos climáticos) |

Adaptación CC |

Si se centra ahora en la razón por la que cada una de las actividades se ha considerado elegible, se debe tener en cuenta los siguientes puntos:

La partida de ingresos más relevante para el grupo, Servicios de Infraestructura de Telecomunicaciones (TIS), que representan aproximadamente un 69.4% de las ventas, no se ha podido incorporar en los cálculos de elegibilidad dado que dentro de las actividades económicas ambientalmente sostenibles que presenta el reglamento, aún no existe una actividad acorde a la llevada a cabo por Cellnex. La actividad de TIS se basa en la eficiencia operativa de torres de telecomunicaciones, una actividad con gran impacto positivo como se ha descrito anteriormente. Se echa en falta la incorporación de servicios ambientalmente sostenibles ligados a la conectividad mediante redes inalámbricas y por cable, un prejuicio importante en la evaluación de la sostenibilidad medioambiental del negocio de Cellnex. La falta de desarrollo de la Taxonomía genera un daño de imagen pública a una empresa cuyo negocio principal está ligado a la eficiencia, un sinsentido.

El numerador del indicador de CapEx, de obligado reporte según el reglamento de la Taxonomía, establece que pueden contabilizarse como elegibles/alineadas las siguientes inversiones:

De forma general, Cellnex distingue sus inversiones en:

|

Inversión (Miles de Euros) |

||

|

|

31 Diciembre 2021 |

31 Diciembre 2020 |

|

Inversión de mantenimiento |

76.799 |

52.381 |

|

Inversión de expansión (o crecimiento orgánico) |

233.107 |

145.618 |

|

Inversión de expansión (Proyectos build-to-suit) |

1.346.136 |

559.417 |

|

Inversión inorgánica (M&A) |

12.741.420 |

5.618.195 |

|

Inversión total |

14.397.463 |

6.375.612 |

Para cada una de estas categorías se han identificado las partidas de inversión concretas que, después de un análisis de encaje con las definiciones, se consideran elegibles. La mayoría de estas proceden de inversiones en expansión y mantenimiento de actividades elegibles. A continuación, la tabla correspondiente:

|

Partida de inversión |

Elegibilidad en base a la Taxonomía (Actividad) |

Objetivo ambiental |

|

Datacentres |

8.1. Proceso de datos, hosting y actividades relacionadas |

Mitigación CC |

|

Broadcast |

8.3. Actividades de programación y emisión de radio y televisión |

Adaptación CC |

|

Internet Media |

8.3. Actividades de programación y emisión de radio y televisión |

Adaptación CC |

|

New Offices |

7.2 Renovación de edificios existentes |

Mitigación CC |

|

Radiocommunications |

8.3 Actividades de programación y emisión de radio y televisión |

Adaptación CC |

|

Efficiency CapEx (Energy) |

7.5 Instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios |

Mitigación CC |

|

Efficiency CapEx (Energy) |

7.6 Instalación, mantenimiento y reparación de tecnologías de energía renovable. |

Mitigación CC |

|

Expansion TIS (Proyecto “Remotas”) |

7.5 Instalación, mantenimiento y reparación de instrumentos y dispositivos para medir, regular y controlar la eficiencia energética de los edificios |

Mitigación CC |

Si bien en el apartado de CapEx anterior se han planteado aquellas partidas de inversión a considerar como elegibles, este apartado busca elaborar un razonamiento para cada una de ellas.

En esta fase de implementación de los requerimientos de la regulación, no se ha evaluado el cumplimiento de los criterios establecidos en el Artículo 3 del Reglamento 2020/852/UE, estos incluyen los Criterios Técnicos de Selección (CTS), los criterios de no causar ningún prejuicio significativo (DNSH) o las garantías mínimas establecidas. De cara a 2023, para asegurar un correcto análisis de alineamiento, Cellnex llevará a cabo un análisis exhaustivo de dichos criterios.

Como ya se ha expuesto anteriormente, la Taxonomía requiere el reporte, en 2022, del porcentaje de ingresos, CapEx y OpEx elegibles en base a las actividades económicas publicadas en el Acto Delegado Climático, que cubre tanto la adaptación como la mitigación al cambio climático.

La información financiera utilizada para este análisis inicial fue objeto de auditoria externas cuando se cerraron las cuentas anuales del ejercicio. Estos fueron objeto de análisis y control conjunto por parte de los equipos local y central para asegurar la coherencia con los ingresos consolidados del ejercicio 2021. Los controles se centraron tanto en el tratamiento de las transacciones intragrupo como en el desglose de los ingresos por segmento de actividad empresarial y subsegmento.

La consolidación de datos financieros se rige bajo las políticas contables de IFRS y son auditadas por los auditores financieros de Cellnex. Los datos financieros son extraídos del llamado “reporting package” de cada país, cuyos datos proceden del sistema ERP de consolidación “FCCS”, el cual se nutre de “PBCS” que a su vez se nutre de “SAP” o ERP local dependiendo de cada país. La informatización de estos procesos asegura la minimización de errores humanos.

Los ingresos aquí presentados se contabilizan de la siguiente manera por actividad comercial:

En base a esto, podríamos decir que, de las actividades elegibles, el 21.21% de los ingresos corresponden a arrendamientos - negocio de Datacenters - y el 78.79% restante se basa en contratos con clientes para servicios concretos.

Los datos proporcionados no consideran la producción de sociedades para otras dentro del Grupo Cellnex. Este caso podría ocurrir para las actividades IoT y MCPN.

Los datos de CapEx presentados en el presente informe se contabilizan de la siguiente manera:

Tal y como establece el Anexo I del Acto Delegado de Divulgación (Art. 8) referente al reglamento 2020/852/UE, en su punto 1.1.3.2, aquellas empresas no financieras que consideren que el OpEx no es un indicador material para su modelo de negocio, están exentas de calcular el numerador del KPI de OpEx planteado en el reglamento de la Taxonomía.

El Grupo considera que el margen del OPEX para el cálculo de la Taxonomía no es material, principalmente y de acuerdo con la normativa contable de IFRS16 la partida más significativa (rental costs) se refleja en los intereses financieros y en la amortización de las cuentas anuales consolidadas de la compañía. Por lo tanto, hace que la compañía tenga un apalancamiento operativo y un margen muy elevado.

Para evitar la doble contabilidad, los cálculos de los distintos indicadores han diferenciado entre actividades incorporadas en el objetivo de mitigación o adaptación, contabilizando únicamente en base al objetivo donde la contribución se considere más sustancial. De esta forma se evita la contabilización duplicada de una misma partida de ingresos o CapEx.

Dado que las actividades económicas de la empresa se han diferenciado con un grado de detalle significativo y se ha seguido un enfoque conservador con el objetivo de incluir en los cálculos únicamente aquellas partidas claramente elegibles. Relativo a la actividad de IoT, para llevar a cabo esta repartición del volumen de ingresos, se ha adjudicado el 1% referente al negocio de equipamientos electrónicos de consumo de agua y el 84% al desarrollo de redes de emergencia para autoridades. Relativo a la actividad de Efficiency CapEx (Energy), las inversiones se han diferenciado conforme a las actividades 7.5 y 7.6 en un 99% para la primera, enfocada a eficiencia energética, y un 1% para la segunda, enfocada a la instalación de renovables. Estos datos han sido obtenidos de los analistas económicos de la empresa.

A continuación se presentan los resultados del estudio:

Para un desglose detallado de la información, véase el Anexo 8.7 de este Informe.

Los resultados obtenidos en este segundo año de evaluación del grado de elegibilidad de las actividades de Cellnex bajo el listado de actividades económicas del reglamento de la Taxonomía presentan niveles similares a la media del mercado europeo, sin embargo, inferiores a los esperados por la compañía. Se considera que el Reglamento 2020/852/UE de la Unión Europea no es una herramienta útil para valorar la sostenibilidad ambiental del negocio del grupo. Esto es así por el hecho de que la mayoría de las actividades económicas que se llevan a cabo no se han incorporado en el listado de actividades de mitigación y adaptación. Consecuentemente, Cellnex no puede valorar si cumple o no con los criterios técnicos de selección y valorar así su contribución sustancial a la sostenibilidad. Para aquellas actividades donde sí cumple con los criterios técnicos de selección, se prevé que en gran parte no pueda reportar dichos ingresos como alineados por una consideración metodológica. El Acto Delegado de Divulgación (Art. 8) establece que las actividades “adaptadas” no pueden contabilizar en el numerador del indicador de ingresos.

El Parlamento Europeo y el Consejo han priorizado las actividades económicas que pueden tener, desde su punto de vista, la contribución más relevante a los dos objetivos medioambientales de la Unión. Este primer Acto Delegado se centra en los objetivos climáticos - mitigación del cambio climático y adaptación al cambio climático - y, por tanto, incluye las actividades más relevantes para la reducción de las emisiones de gases de efecto invernadero y el incremento de la resiliencia climática. Esto incluye los sectores con la mayor contribución a las emisiones de CO2 (energía, manufactura, transporte, edificios), así como las actividades que permiten su transformación, necesaria para alcanzar los objetivos climáticos de la UE.

A través del Acto Delegado Climático, los criterios de taxonomía de la UE cubren las actividades económicas de aproximadamente el 40% de las empresas cotizadas, en sectores que son responsables de casi el 80% de las emisiones directas de gases de efecto invernadero en Europa. Este enfoque plantea la paradoja de que los sectores más contaminantes como la energía o el transporte están cubiertos por la regulación, mientras que las actividades del sector digital, de menor impacto ambiental, no se incluyen. Es por esto por lo que los porcentajes de elegibilidad de algunas empresas, a publicar en 2022, van a ser mucho mayores que los de Cellnex por el mero hecho de que su actividad económica o sector está cubierto por la regulación, mientras que gran parte del volumen de negocio de Cellnex (TIS), no se encuentra incorporado.

Una compañía como Cellnex, con unas credenciales ESG de primer nivel, y un modelo de negocio basado principalmente en la eficiencia y compartición de infraestructuras de telecomunicaciones entre múltiples operadores, no podrá, en el corto plazo, presentar niveles de elegibilidad y alineamiento con la Taxonomía elevados. Esto es así porque no se han incorporado actividades económicas que encajen correctamente con el negocio de la empresa. El reglamento aún no da la posibilidad a Cellnex de demostrar sus credenciales en la materia, es por esto por lo que se trabajará para incluir estas actividades en los listados de los Actos Delegados Climático y Ambiental. De momento, todo hace indicar que en la aprobación del Acto Delegado Ambiental que cubre los 4 objetivos ambientales que faltan, no se incorporarán tampoco actividades relacionadas con el negocio de Cellnex. De hecho, las actividades que se pretenden incorporar se consideran residuales en el sector y no consiguen mejorar la cobertura de este.